最近,内地居民蜂拥来港认购保险成为媒体连续报道的热点新闻。继去年创下316亿元港币新增保费及占香港个人业务新增保费24%的两项新纪录后,今年上半年,内地客户新单保费就高达301亿元港币,在全港新增保费的占比升至36.9%,大有再创年度新高之态势。

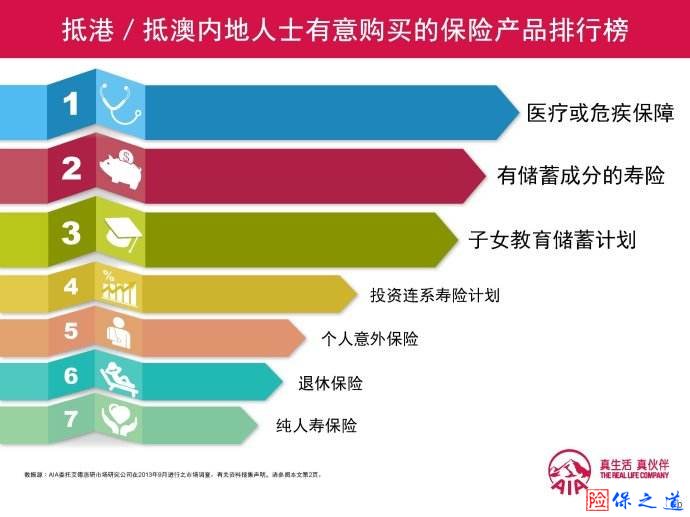

香港的保单对内地客户如此之吸引,其主要原因是部分保险产品相对内地而言有比较优势,满足了内地客户日益多元的保险需求。据笔者的调研,近年来内地客户热中认购的保险产品主要有以下三种。

一是长期储蓄保障品种

此为外资保险公司的主打产品,多冠以「储蓄计划」的名称,用内地保险术语来表述,其本质是生死两全的分红保险。

其优点表现在:可投保的期限长,最长可从婴儿出生15天保至百岁;可投保的金额大,上亿元港币的保单并不罕见;与内地相似险种比,免赔责任少,支取保险金较灵活。

但最大的亮点是,其非保证分红部分所用的演示年复利普遍高达6%以上,置于较长的保险期限下,精算出相当可观的预测分红回报,引致内地客户对其趋之若鹜。

二是中短期储蓄保障品种

此为中资保险公司的旗舰品种,绝大多数通过银行管道销售,其本质也是生死两全保险,但保障成分非常少,而且保单回报是固定的,没有额外分红,期限一般为3年至6年,年回报率为3%至4.5%不等。

部分代销银行还提供保费融资,在目前低息环境下,加上杠杆的回报率可高达7%以上。

如此的保单性质和回报水平,跟内地近年热销的高现值万能险和费率改革后的普通型险种非常相似,在内地利率下行和资产荒的背景下,客户南下香港追逐他们所熟悉的此类保单就不足为奇了。

三是重大疾病保险

此类热销的品种多来自外资保险公司,其相对内地同款险种的优势在于:

一是保障范围宽,承保的重疾一般在100种上下,而且包含部分早期重疾,比内地普遍只保晚期的同样险种,突显人性化的实用效果;

二是保障程度高,可以对符合保单条件的同时,罹患或数次复发的重疾给予保险金额的多倍赔偿;

三是就医的地域广,可在香港和国外的医院就诊自然不在话下,内地的三甲医院的诊断证明也可以作为赔付依据,这对经常出境的内地高净值人士是个便利;

四是大多数香港的重疾险含有储蓄分红性质,如果在保险期限内没有出险,期满可以有现金价值回赠;

五是综合了以上保险责任后,香港重疾险保费还比内地承保责任少的相似品种要便宜。网络上有不少人晒出中港两地重疾险保单实例,都是香港的保费为低。

资产全球多元配置

内地客户来港买保险的另一个重要驱动因素是将资产全球多元配置,分散投资风险。

香港保险公司的资产配置主要是在香港和全球,这样正好满足主要持有内地资产的客户分散配置的需求。

尤其是2014年开始,人民币对美元和港币由升值转为贬值,内地人买香港保险的汇率风险降低,保费增长明显加快。尽管近期势头良好,但中长期来看也有隐忧。

一方面,近几年全球出现了超低利率甚至是负利率的现象,对以固定收益投资为主的保险资金运用回报构成了不小的压力,一旦长期储蓄产品的非保证分红达不到演示时的预期收益率,将直接影响客户的信心。

另一方面,对愈演愈烈的保费资金外流,中国保监会也发出关于内地居民赴港购买保险的风险提示,同时加强对非法销售境外保险产品行为的监管,外汇管理方面也收紧了跨境保费支付的政策。

香港作为中国最大的国际金融中心,是有着丰富内涵的,不仅是最大的人民币离岸中心、最大的股票和债券离岸市场和最大的离岸银行融资中心,也理应成为中国最大离岸保险市场。

有别于热钱流出,内地客户转到香港买保险的资金是「保命钱」和「养老钱」,在出现赔付责任或保险期满后,经过保值增值后的赔付金或给付金还会回流内地,这种保险资金的跨境双向流动对中港两地都是利大于弊的。

因此,香港保险业应抓住难得的发展机遇,加快产品的研发创新,提高保险代理人的水平和服务质素,加强保险营销的监管,特别是对销售误导的监管,加紧与内地监管部门的沟通,为中港两地保险市场的互动和行业的可持续发展奠定基础。

香港保险产品有了上述种种优势,自然它就能够更好地满足内地客户的这些需求,这也是香港保险热销的原因:

1、分散内地投资风险

香港的保险产品可投资于全球优质项目和金融产品,且可美金计价。这在一定程度上帮内地客户分散了人民币风险和单一国家单一项目的投资风险。

2、资产转移

由于香港是亚洲金融中心,资本管制限制少,日后客户可将其在香港的资产再自由转移至其他国家。

3、财富传承

香港的保险产品一般有受益人这一项,投保人在投保时往往需要指定受益人,尤其是人寿保险。由于能指定受益人,且保单的赔偿款只属于受益人一人,内地投保人就能提前安排将财产传承给后代,避免了将来的财产纠纷婚姻风险等一系列问题。

保之道——只需三分钟!通俗易懂地解读保险产品、介绍保险知识、如何买保险、保险如何理赔。希望我们介绍的关于保险的知识可以帮助到您。