逢中年,必有焦虑。进入或者即将进入中年的80后,基本上都处于这样的状态:“上有老,下有小,内有家,外有活”,必须为家庭仔细打算。在做家庭保障的规划时,很多人都感到焦头烂额,无从下手。今天,从事保险、精算行业9年的向老师就来手把手教你如何给全家买保险。

在用户的咨询中有这样一个很典型的例子:

他们是一家三口,孩子刚满1岁,双方父母都已经退休了。全家人都有社保,一家人年收入30万左右,有房贷。

第一步,确定家庭成员的保险需求。

这个家庭属于一线城市比较典型的80后家庭,刚刚起步,处于家庭的形成期。这个阶段,对于一个家庭来说,主要的风险是:失去家庭经济来源、家庭成员意外伤残或患上重大疾病。

一定要先给大人买!这一点非常重要,我接触过的很多80后都在苦恼怎么给孩子和老人买保险,对自己的保险却不太在意。家庭经济支柱一旦发生不幸,失去经济来源加上治疗陪护的费用,对于整个家庭的伤害是巨大的。在自己的保障做充分后,再给孩子和老人买,这才是对家庭的负责。

给大人买保险:

成人意外险

主要保障家庭经济支柱因意外身故或全残对家庭带来的影响。意外险最大的特点就是“低保费,高保额”,花小钱就能办大事,一定要优先保证身故和全残的保额充足。

重疾险+百万医疗险

30几岁的大人,马上要步入疾病的高发期,同时这个阶段承担的家庭责任又很重,配置长期重疾险非常有必要,家庭年收入30万的这种情况也可以考虑配置终身重疾险。另外再补充高杠杆的百万医疗险,进一步降低医疗费用的成本。两种保险搭配着买,重疾险可以维持家庭的正常生活,百万医疗险让你放心花钱治病。

定期寿险

配置定期寿险,覆盖经济支柱突然死亡对家庭带来的影响,尤其是需要还房贷的这种有负债的家庭。定期寿险一般买到孩子长大,自己不再是家庭主要收入来源时。

给小孩买保险:

对于小孩来说,他们并不是家庭收入的来源,身故方面的保障不是必须的,关键是疾病的保障。

意外险或含意外责任的医疗险:

定期消费型重疾险

我们一直都在提倡大家尽量购买终身重疾险,但其实对于1岁的孩子来说,20年期至30年期消费型重疾险是一个比较合理的选择。一方面通货膨胀的作用会使得保额贬值,另一方面,市场的保险产品在不断优化,医疗也在进步,现在买终身重疾险不一定适合几十年后长大的孩子。

给老人买保险:

55岁以内的老人还可以买到重疾险,但保费已经很高,性价比比较低。55到60岁之间购买重疾险就比较困难了,这时候购买短期消费型医疗险,也就是俗称的“百万医疗”会划算很多。

60岁以后,医疗险能买的也很少了。可以购买一些针对老年人的意外险,或者老年人专项的重疾险,保费都比较贵,要考虑自己的经济承受能力。

第二步,做好保费保额的预算

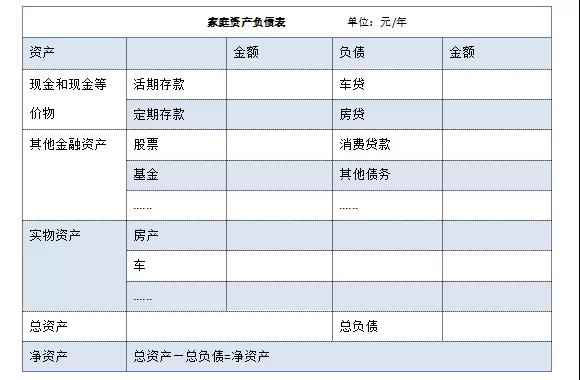

很多家庭都在“该花多少钱买,买多少保额”这个问题上发愁,这其实是你对自己的财富管理不到位的表现,每个家庭都应该有两张表:“家庭资产负债表”和“家庭收入支出表”。

有了这两张表,你就可以清晰地看到支出责任和财务缺口,包括贷款的金额和偿还期限、其他的债务、养育子女、赡养父母、生活的费用,这些都是确定保额和保障期限的依据。还要根据自己的年结余,去估计在保费方面该投入多少。

除了做到以上两步,在配置家庭保险方案时,还有一些事情你要注意:

1.保障归保障,理财归理财。

上面两个步骤只是告诉了大家如何去从保障的角度出发,配置出一份能覆盖家庭主要风险的保险方案。对于高收入的家庭,可以选择合适的投资理财型的保险产品,起到分散投资风险的作用。但对于普通家庭,有分红的返还型保险,保费压力很大。如果真的需要投资,不如选择基金定投等理财产品。

2.做好保单管理,避免出现重复或者不需要的保险

根据现阶段家庭的收入、风险状况等,看看自己的保费支出是否合理。明确了解自己现阶段拥有的保障有哪些,缴费年限和缴费日期是什么时候。配置家庭保险方案不存在一步到位,要随着需求的变化而变化,提前做好准备。

上有老下有小的朋友们,你们是家庭的顶梁柱,买好保险、用好保险可是个技术活,关乎全家人的保障,不能马虎。