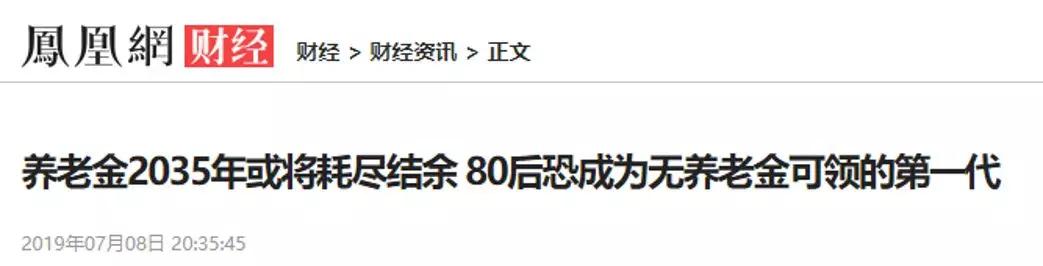

导读:80后恐成为无养老金可领的第一代?

数据显示,近日中国养老金在2019年实现了15连涨,调整水平为去年的5%左右。然而,随着养老险单位缴费和社保缴费基数的下调,众多专家预测未来几年养老金很难维持当前的上涨速度。

据中国社科院世界社保研究中心4月发布的《中国养老金精算报告2019~2050》(下称“报告”)中的测算结果显示,未来30年间全国城镇企业职工基本养老保险基金当期结余在勉强维持几年的正数后便开始加速跳水,赤字规模越来越大,到2035年将耗尽累计结余。

如果按照退休年龄60岁来算,到2035年最早一批80后也只有55岁,没有到达退休年龄。也就是说,80后很有可能成为无养老金可领的第一代。

“中国的养老问题是个危机确实是一个很现实、很巨大的问题。”日前,在大连夏季达沃斯会议期间,国际人力资源咨询机构美世(中国)有限公司中国区总裁李兆琦对媒体表示,“建议年轻人尽早开始筹划养老投资。”

01

养老金累计结余2035年将耗尽

报告预测,基准情境下,2019~2050年全国城镇企业职工基本养老保险基金当期结余在勉强维持几年的正数后将开始加速跳水,赤字规模越来越大。具体来看,2019年当期结余总额为1062.9亿元,短暂地增长到2022年,然后从2023年便开始下降,到2028年当期结余首次出现负数-1181.3亿元,最终到2050年当期结余坠落到-11.28万亿元。

值得注意的是,上述的当期结余是在“大口径”(包括财政补助)情况下测算得到的。如果不考虑财政补助,即在“小口径”情况下,当期结余在2019年就已经是负值,而且下降得更快,到2050年为-16.73万亿元。

在“大口径”下,2019年全国城镇企业职工基本养老保险基金累计结余为4.26万亿元,此后持续增长,到2027年达到峰值6.99万亿元,然后开始迅速下降,到2035年将耗尽累计结余。

根据报告测算,在企业缴费率为16%的情况下,仅从制度赡养率上看(不考虑人均待遇的提高),城镇企业职工基本养老保险支付压力在不断提升,简单地说,2019年由接近2个缴费者来赡养1个离退休者,而到了2050年则几乎1个缴费者需要赡养1个离退休者。

不过针对《报告》内容,人社部养老保险司司长聂明隽曾指出,对于养老保险可持续发展问题,中央高度重视,未雨绸缪,已经制定了一系列积极的、综合的、科学的应对措施,完全能够保证养老金的长期按时足额发放,完全能够保证制度的健康平稳运行。

02

养老保障制度改革仍存艰巨挑战

事实上,在养老保障制度改革方面,我国也一直在向多支柱多层次均衡发展的方向努力。

长江养老保险股份有限公司党委书记、董事长苏罡在近日举办的养老保险降费形势研讨会上表示,回顾过去几年国家在养老保障制度改革方面的一系列举措,无论是基本养老保险基金的市场化运作、国有资本划转充实社保基金,还是机关事业单位建立基本养老保险和职业年金制度,税收递延型商业养老保险开始试点,以及近期启动的社保降费措施——每一步的改革都是牵一发而动全身,引起全社会的广泛关注,足可见决策层改革决心的坚定,也可以看出改革任务的艰巨。

不过,在他看来,随着人口老龄化进程的不断加速,我国养老保障制度改革也开始进入深水期,养老保障制度的改革进程依然面临着艰巨的挑战。

“我们也要看到,‘未富先老’‘地区不平衡’‘养老责任意识不清’等中国老龄化的内在特点,为养老保障事业的发展增添了更多的障碍。”苏罡称。

他认为,养老金资产储备不足、养老保障制度结构不均衡、民众养老意识与知识欠缺是目前主要面临的挑战。

具体来说,在养老金资产储备方面,数据显示,截至2017年末,我国养老金储备余额8.5万亿元,占GDP的10.3%,而同期美国养老金储备的GDP占比为160%。而当下,我国财政资金对养老金支出的补助仍在持续扩大。

尽管我国提出发展三支柱养老体系已有多年,第二支柱发展也历经数年,但目前我国养老保障体系仍以第一支柱独大;第二支柱企业年金的发展速度近年来明显放缓,企业年金覆盖面仅有7%左右,职业年金也尚在起步阶段,而美国的企业年金制度覆盖率则超过60%;中国第三支柱的税延型养老金融产品,在去年才刚刚开始试点。

第一财经此前从行业内独家了解到的数据显示,截至2月末,目前开展个人税收递延型商业养老保险业务的16家保险公司累计实现保费不足亿元,整体情况低于预期。

而在民众养老意识与知识方面,苏罡表示,我国虽然是储蓄大国,但并非是为了养老而进行的制度性储蓄。存款、银行理财、国债、房地产等传统理财方式依然是居民养老储备的主流。即使部分民众的养老理财意愿开始觉醒,但由于缺少金融知识,很多老年人容易落入金融诈骗的陷阱。

讲了这么多,除了想让大家认识到我们80后一代未来养老将无法依靠社保养老金之外,还要给大家提一个非常重要的醒,那就是——千万不要低估了自己应该需要准备的养老储蓄金额。

通货膨胀的“复利式增长”与几十年的时间差,都会给货币的真实购买力造成巨大的“创伤”。如果我们没有提前意识到这一点,而是想当然地把200万设定为了我们的储蓄目标,一定会在退休后没几年就感到“捉襟见肘”。

03

中产的养老储备?

“最乐观”也要每人300万

好了,既然可怜的80后们大概率已经不能依靠社保养老金来养老,那么问题来了:我们究竟该在退休之前存多少钱?

让我们来看一下,一名年收入10万元(税后)的35岁男性,如果在当下时刻就开始进行养老储备规划,在60岁退休之前需要储蓄多少的养老金,才在能够在60-80岁生存期间每年领取符合国际养老金替代率标准的养老金。

我们假定:

该男性税后收入每年增长10%(与国家人社部公布的城镇职工近年平均工资涨幅相近);

通货膨胀率保持在每年3%的水平;

退休前养老金储蓄的投资收益率为年化5%(投资偏激进);

退休后养老金储蓄的投资收益率为年化3%(投资偏保守);

养老金的“目标替代率水平”为75%(国际公认的、较为合适的养老金替代率为70%~85%的水平);

城镇职工养老金(即社保养老金)的替代率维持在45%的水平;

该男子退休后所能领取的城镇职工养老金未来每年增长5%;

该男子的目标养老金(即能够符合75%替代率水平)与城镇职工养老金之间的差额,就是该男子要通过个人养老金获取的部分。

橘色与蓝色的柱状部分为该男子的每年收入(每年增长10%),其中蓝色部分为该男子为了达成“75%的目标替代率”每年所需要进行的个人养老金储蓄(假设每年储蓄比例固定);

该男子60岁(即临近退休的一年)的年收入为108万元,如果根据3%的年通胀进行购买力调整,大致相当于今天的年收入52万元(比较符合当前一般中产家庭的个人收入情况);

该男子退休后第一年所领取的总养老金为81万元(108万的75%),其中社保养老金提供的金额为49万元(相当于社保每个月派发4万元的养老金,可以看出这个替代率的设置明显偏高,尤其是对于收入较高的人群而言,我们后面会具体分析),后续社保养老金每年增长5%;

总目标养老金额每年增长3%(与通胀水平相当),与社保养老金差额的部分由个人养老金进行提供,第一年个人养老金提供的金额为32万元。

根据我们的计算,在上述“非常乐观”的情景假设下,该35岁男性在60岁退休之前总共需要达成434万元的养老金储蓄目标,才能保证他在退休时刻的养老金替换率达到75%,且在80岁之前每年都有购买力相对平稳的养老金收入。

如果他从35岁就开始进行养老储备规划,那么他每年要将26%的年收入投入到养老金储备中,以达成他的养老金储蓄目标。

对于同等收入条件的35岁女性,如果想要在55岁退休,则需要在退休之前总共达成292万元的养老金储蓄目标,每年将32%的年收入投入到养老金储备中。

如此看来,能够认为“只要拥有163.4万的养老现金储蓄就已经可以拥有一份舒适的老年生活”,真的是一个“令人钦佩的目标”。

04

退休养老如何规划?

1、确定大概的退休年龄

一般情况下,上班族会在60岁退休,女性可能会稍早一些(尚未考虑延迟退休的问题)。而在快节奏的现代生活中,退休对人们的心理、收入、生活状态都会产生一定程度的影响。尤其是退休后日常收入的大幅度削减更加降低了大家的生活水平和生活质量。因此为了平衡退休前后两段时期的不同生活,我们需要结合自身的财务、身体等状况,为自己确定一个理想的退休年龄。也许你在50岁时就实现了养老的目标,那么你完全可以提前退休;或者你非常热爱你的事业,只要身体状况允许,你同样可以多干几年。

2、明确退休后所需的生活开支

依据自身的经济状况,在综合考虑家庭收入和支出的情况下,我们应该对自己退休后的生活方式和生活质量进行恰当的评估和合理的安排。一方面要尽量维持较好的生活水平、不降低生活质量;另一方面还要考虑到自己的实际情况,不能盲目追求超标准的生活。然后设定一个切合实际的个人退休计划,这份计划对退休生活的期望应尽可能的详细,并根据各个条目列出大致需要的费用,然后由此来估算个人退休后的生活成本。在对自己退休以后想过的生活有了清晰的认识之后,我们再考虑自身已经准备了多少养老金,这些退休金能否满足自己设想的退休生活。

05

了解积攒养老金的各种方法

(1)社保养老金保险:每月由企业和个人缴纳一定比例(企业缴10%,个人缴8%),等到退休后,就可以领取一定的退休金。在实际缴费年限满15年以上的,按月计发养老金。根据最新的养老金计算办法,职工退休时的养老金由两部分组成:

养老金=基础养老金+个人账户养老金

基础养老金=(全省上年度在岗职工月平均工资+本人指数化月平均缴费工资)/2缴费年限1%

个人账户养老金=个人账户储存额/计发月数户(50岁为195、55岁为170、60岁为139)

(2)企业年金保险:个人与企业固定提拨一笔钱用来投资累积养老金,退休后按规定方式支付。不过企业年金只有少数人才能享受到。根据人社部最新公布的数据显示,截至今年上半年,建立企业年金制度的企业总数仅为74850家,参加的职工人数为2169.42万人,涉及人员十分稀少。另外,就算公司给你上了企业年金,具体的支取办法也是由公司单方面敲定的,比如工作年限的要求啊、支取额度的限制等。

(3)商业养老保险:商业养老保险种类较多,我们可以根据自己的实际情况挑选适合的类型。

(4)自筹养老金:自筹退休金主要是积蓄投资,使有限资金发挥更大效用,可以选择市场上合适的投资工具(理财、基金、股票等)。

如果你对养老年金保险 的保障还是不清楚、不知道如何算实际收益率IRR的话,可以微信咨询宋老师,一对一答疑!

希望今天的文章能帮到你,也欢迎分享给有需要的亲朋好友。