最近哆啦朋友圈被一组数据刷屏↓

(截图自新京报官网)

如果只有夫妻俩挣钱,要养4老1小,还有房贷车贷,每月确实所剩无几。

这样的家庭,很难有余钱买保险,但收入低,抗风险能力就差,往往一人大病,全家崩溃。

今天就来讲讲,低收入家庭怎么花更少的钱,买到更好的保障,供大家参考。

文章内容如下:

1、低收入家庭,要注意哪些风险?

2、5个原则,照着做不吃亏!

3、不同家庭类型,保险该怎么买?

N1

低收入家庭,要注意哪些风险?

有人说,买保险是有钱人的“专利” 。其实,它对于低收入家庭来说 意义更加重大 。

如下图所示,有钱人的财富完全能抵抗疾病、身故带来的损失性风险。

他们更多考虑的是教育养老、资产传承等,实现方式很多,买保险只是锦上添花。

而低收入人群,通常是夫妻倆工作或做点小生意, 收入比较单一 。

比如俩人每月工资 3000-5000元, 加上点年终奖,要负担一家子的日常开销、小孩教育、父母养老,有的还有房贷车贷...即使再精打细算也存不了多少。

一旦家里有人出意外或得了重病, 很容易 收入中断,四处举债 。

这时候,保险就 能 雪中送炭 ,帮助抵御意外和疾病带来的损失。

有了理赔款,不仅病人能得到治疗修养,生活也可以正常运转,不至于造成 小孩辍学,父母失去依靠 的场面。

所以,低收入家庭最好买点保险,预算不多,就 重点放 在疾病、意外保障 上。

N2

5个原则,照着做不吃亏!

那么,低收入家庭如何用有限的预算,买到好保险?哆啦建议遵循5个 原则:

1

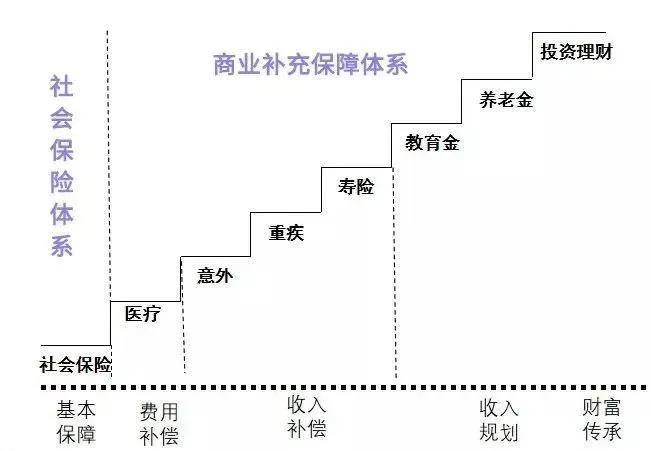

先医保,再商保

医保是国家给我们的基础保障政策 ,价格便宜,应该 优先配置 。

对于低收入人群来说,想要全方面的保障,商业保险至少要涵盖下面 4个 险种:

■ 重疾险: 家里人如果罹患大病,不仅花费高额医疗费,还会因没有工作产生收入损失。

重疾险一次性赔几十万,可以自由支配,补偿各种开销。

大人小孩都应该配置 ,老人则可以不配置,价格贵杠杆低。

■ 医疗险: 国家医保只是兜底,保障不足。医疗险可以补充应对大额医疗支出。且价格便宜, 全家老小都应该配备 。

■ 意外险: 意外每天都会发生,意外险可以弥补意外造成的损失。价格也很便宜, 全家老小都该买 。

■ 定期寿险: 适合家庭经济支柱买 ,防止人突然不在了,房贷车贷、抚养孩子的重担都落到了另一半头上。

2

先大人,再小孩

大人是家里的经济支柱,责任重大,一旦大病、意外伤残甚至死亡, 全家都没法好过 。

保障大人的意外险、重疾险和寿险,不幸出事孩子老人还能靠理赔款继续接受教育和养老。

3

先规划,再产品

4个险种市面上有 上百千款产品 ,需要根据自己的 经济能力、健康情况 等进行险种规划。

接着按规划找具体产品,看是否符合投保门槛,还应该 多家对比 ,选出适合自己的产品。

4

先保额,再保费

一般情况下,保额要覆盖未来家庭 3-5年 的重大开支,其中意外险保额要覆盖 5-10倍 年收入 。

重疾险的保额要覆盖重疾治疗费用+未来5年收入,如癌症治疗费用在 12万-50万 之间。

如果保费过高,可 以 适当缩短保险期限 ,保险期限越短,费用越低,优先保障风险最高的阶段。

5

先保障,再理财

一般理财型的保险,健康保障保额一定不会很高,价格还更贵。

对于低收入家庭,首要的是获得 高额人身保障 ,而不是为了“返钱”“理财”。

等到有余钱的时候,再考虑补充养老金、教育金的配置。

N3

不同家庭类型,保险该怎么买?

下面哆啦拿 2个 典型家庭给你们举个例,照着上面思路,一起看看该怎么买保险:

@小刚夫妻,26岁,新婚无娃

小刚夫妻刚结婚不久,无房无车, 年收入加起来不到 8万 ,手里积蓄不多。

考虑准备要孩子,妻子可能 辞职带娃 ,还得赡养老人,责任重大。

就想趁年轻身体好买保险,要求是 保费越低越好 。

那么,像这种积蓄少的新婚小家,如何买保险呢?

1、 定预算:

一般情况下, 每年的保费支出最好不超过家庭年收入的 10% 。

小两口按规则预算是8000元,但考虑不久小孩出生,妻子收入中断,孩子也需要保障, 保费最好缩小到 5 000元 以内 。

2、定保额:

预算有限,优先做到家庭经济支柱保障全面,妻子也有必要保障即可。具体如下:

■ 医疗险:

小刚夫妻年纪轻身体好,可以配上百万医疗。

这个年纪每年三百元左右,就能撬动上百万额度, 杠杠很高 ,可以报销大额医疗开支。

如尊享e生2020,26岁男/女一年只要 233元 ,最高报销600万,健康变差和理赔后还能继续续保。

■ 重疾险:

重疾险考虑的是大病后看护、修养用药、吃补品、收入中断后生活开支等等, 保额30万起步,50万更好 。

夫妻都要配上,由于预算有限,可缩短保障期限,比如保至70岁,责任最大的时候即可。

如性价比较高的超级玛丽2号Max,利用前60年额外赔60%保额的优势,买25万,30年交,保至70岁。

前60年最高赔40万,比较合适,小刚 1580元 /年,妻子 1467元 /年搞定。

■ 意外险:

上下班在外奔波,意外风险也必须保障,意外险保额最好 覆盖5-10倍年收入 ,小刚夫妻可安排到 30-50万 保额。

意外险价格便宜,如大护法,两人各50万保额,一年只要 158元 。

■ 寿险:

作为 家庭主要经济支柱 ,小刚责任重大,不仅要赡养老人,未来妻子辞职生小孩,还要承担起全家生活开支。

为了避免突然身故的情况,需要给小刚安排定期寿险。

如擎天柱2020, 保额30万,保至60岁,30年缴费,只要 303元 /年。

总结:

以举例产品计算,小刚每年保费 2274元 ,获得600万医疗险,50万意外险,25万重疾险(60岁前赔40万),30万定期寿险。

妻子每年保费 1858元 ,获得600万医疗险,50万意外险,25万重疾险(60岁前赔40万)。

总保费4132元/年 ,每月存个344元就能获得适合的保障。而且离预算有些空间,可以自行调整。

@小赵夫妻,30岁,孩子1岁

小赵夫妻收入相当, 每年加起来有 15万 ,不过每月还得还几千块房贷。

年纪大了身体比较虚,加上女儿也1岁了,就想给一家三口配置好保险。

那么,这种典型的 三口之家 ,又如何买保险呢?

1、定预算

还是按 每年的保费支出不超过家庭年收入 10% 的原则,小赵家买保险最好不要超过1万5。

考虑到房贷和老人赡养支出,保费最好缩小到 1万2元以内 。

2、定保额

在1万2预算情况下,优先大人保障全面,小孩也有必要保障即可。具体如下:

■ 医疗险:

小两口的百万医疗依然得安排上,如尊享e生2020,30岁男/女一年只要 293元 ,最高报销600万,健康变差和理赔后还能继续续保。

小孩买百万医疗较贵,如尊享e生2020,1岁女孩一年要 756元 ,但要保障好,也可以安排。

■ 重疾险:

小赵夫妻预算较高,重疾保额可以 提升到50万 ,保终身,附加癌症二次赔付,保障更全面。

以超级玛丽2号Max为例, 利用前60年 额外赔60%保额 的 优势 ,买30万保额,30年交,保终身,附加癌症二次赔付。

前60年最高赔48万,能达到高保障效果,小赵 3591元 /年,妻子 3420 元 /年搞定。

另外,小孩的重疾险也要重点安排:

由于 白血病 等小儿高发重疾治疗费用极高,少儿重疾保额要选到 50万 ,预算有限保定期,往后前继续补充。

如妈咪保贝少儿重疾,保额50万,保至70年,30年缴费,附加重疾二次赔、少儿特疾和罕见病保险金。

还有投保人豁免,防止自己出事孩子保费没着落,这样下来一年只要 1656.4 元 。

■ 意外险:

同样,夫妻俩和小孩都需要安排上,如大护法,大人各50万保额,一年只要 158元 ,小孩有大保镖少儿版,20万保额一年就 56元 。

■ 寿险:

最后,为了避免突然身故的情况,还得给家庭主要经济支柱 安排定期寿险。

夫妻俩都需要安排,如擎天柱2020,保额50万,保至60岁,30年缴费,小赵 565元 /年,妻子 305元 / 年。

总结:

以举例产品计算,小赵每年保费 4607元 ,获得600万医疗险,50万意外险,30万重疾险(60岁前赔48万),50万定期寿险。

妻子每年保费 4176元 ,获得600万医疗险,50万意外险,50万重疾险(60岁前赔48万),50万定期寿险。

孩子每年保费 2468.4元 ,获得600万医疗险,20万意外险,50万重疾险。

总保费11251.4元/年 ,符合预算的要求。

N4

哆啦有话说

虽然很多人不至于月收入低于 1000元 ,但中低收入家庭确实是国内主流群体。

他们大多因为预算不足而“裸奔”,一朝大病/意外,完全无力对抗。

随着互联网的发展,保险产品价格 一降再降 ,希望有越来越多的人能找到适合自己的高性价比产品!

如果你有预算,却不懂怎么配置保险,欢迎关注公众号“哆啦A保”,咨询有11年保险工作经验的徐老师,在线为你服务。

希望今天的文章能帮到你,也欢迎分享给有需要的亲朋好友。