最近有一朋友找我,说想给刚出生的孩子整个“百年大计”,

其他保险都配齐了,到了年金险这一块有点犯难,

他的需求包括:

上大学的教育金、结婚的彩礼、退休的养老金...

预算是50万。

买年金险得拆成教育金+养老年金,

我的建议是不如买增额终身寿,

一款搞定,本金不用拆开,直接滚雪球,领取会更高!

我朋友却还是觉得年金险比较好。

其实不止我朋友,找我做咨询90%的客户,在同样的例子里都会偏向于年金险。

这误会可就大了!选产品绝对不要把自己框死在一个框架里。

今晚我们就一起来聊聊年金险与增额终身到底该选谁?

一、年金险与增额终身寿的区别

无论是年金险还是增额终身寿都是通过前期投入,达到未来人生里确定的资金流支持。

但两者还是有区别的👇

赔付条件不同

年金险与增额终身寿的赔付条款完全不同:

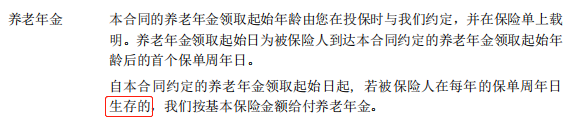

年金险是得在保障期间内还生存,才能领到保额。

以养老年金险为例,大部分产品保障期间为终身,活得越久领到的年金就越多。

讲大白话,它应对的是“养老没钱花”的风险。

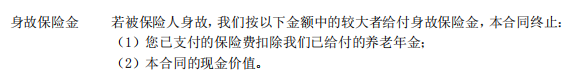

身故了也会按照合同条款来给到身故赔偿。

如果没到七十岁就走了,这个身故赔偿也让你有太大的损失,但也达不到当初买年金为了养老的初衷。

增额终身寿险,以死亡为赔付条件;人走了,保额才会传承给下一代。

当然,它也不是强制储蓄到身故,在生存期间就可以通过减保取现的方式,领取现价来使用。

没取的部分还继续复利增长,如果取完了就等于退保了,合同终止了,也就没有传承功能了。

增额终身寿是可以自己规划未来取钱的时间和金额,完全能把它当成“定制版的年金险”。

二、增额终身寿灵活性更强

年金险,在领取期限内,会按条款规律性给付年金。

根据监管规定,开始返钱不能早于5年,每期的返还金额不超过已交保费的20%。

至于返多少、什么时间返,原则上都是保险公司看着办。

这些都是被写在条款里,签合同的时候就约定好了。

增额终身寿就很简单,保额复利递增是规定好的,

但领取是自主申请减保取现,什么时候拿,按现价拿多少,都自己决定。

在资金把控上,增额寿险会比年金险灵活得多。

但灵活性更强就一定更好吗?

绝对不是的。

灵活是把“双刃剑”,掌控不好,甚至是个大坑。

年金险虽然规定死了领取金额和领取时间,

但能确保的是,只要保障期内还生存,这钱就能给到你。

但增额终身寿得自己规划,如果规划不好,动不动就取两笔出来花掉,

把增额终身寿当成活期理财来玩,没几年就取完了,这就没意思了。

财富属性不同

保险的投保人和被保人两者可以是不一样的,

以开头我那个朋友为例,投保人是他自己,被保人是他家孩子。

在年金险中,领取年金是被保人的事,也就是说这钱是属于孩子的;

在增额终身寿中,如果是用减保取现来领钱,在法律上这钱是属于投保人的,也就是钱还在自己手里。

我给我朋友开玩笑说,你家小孩现在看着聪明伶俐乖巧可爱的,保不齐将来...

总归钱能在自己手里还是稳一点,到时候给不给自己说了算就好~

三、年金险与增额终身寿 选谁?

在利率基本相等的条件下,那么年金险与增额终身寿该选谁?

这估计是很多人在考虑的问题。

如果你是属于我朋友那种情况,

教育金、婚嫁金、养老金、传承...统统都想要的那种,我的建议是选增额终身寿。

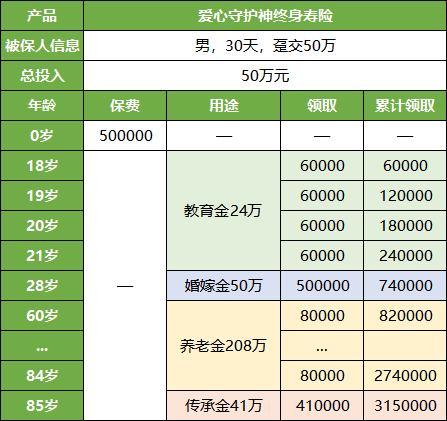

我也大致给我朋友做了一下利益演示,给大家参考:

累计领取约315万,比本金多了265万,内部收益率IRR=3.56%。

收益蛮可观,能很好满足他的需求。

如果你有直接的目标,只想解决孩子教育金问题,或者只考虑自己未来养老问题,

年金险会更容易帮助普通人完成财务规划,

毕竟增额终身寿险需要自己花时间或者找专业人士帮忙做规划才行。

特别是在以养老为需求,

如果你有长寿基因,家里都有四代同堂的那种,我还是更推荐你买年金险!

因为增额终身寿,无论你怎么规划领取,只要你每年都往外提,现价总有消耗完的一天,

现价为零,合同就终止,再往后就没了。

但年金险不一样,市面上很多年金险都有保证领取时间,领取没几年现价可能就为零了,

但领取金额是一直不变的,只要活着就能一直领钱,

如果足够长寿,你是可以把保险公司的羊毛薅空的。

再具体的还是得看个人情况和喜好来定。

不过无论是选哪年金险还是增额终身寿,前提都是得搞清楚条款,算好了IRR,特别是增额终身寿,还得做好规划!

如果你还不明白,欢迎扫码咨询我,教你选收益更高的年金险和增额终身寿险~