前几天看到朋友圈某保险公司代理人还在发着老一套的年金险宣传语:

这样的房子你不想来一套吗?

30万精装小公寓!

首付仅10年,交3年!

第五年返房租5万!

第六年返房租5万!

第7-14年,每年租金24000元!

租金想用就用,不用存起来20年变2套,30年变3套,40年变5套!

emmmm……

偏偏有人吃这套,明明是想买年金险做个理财,结果发现是个“大坑”。

年金险的名声真的是被这些狂轰乱炸的虚假宣传给祸害了!

市面上这么多好的年金险产品,但就是有人能绕道跳“坑”里。

怎么预防年金险“大坑”?

谨记这3点,年金险和理财的道路上能少走弯路。

一、谨慎没写在条款里的利率

咱们买年金险和理财产品为的就是钱,最看重的就是收益如何,利率高不高。

这都是消费者的正常心理。

很多不专业的代理员就抓着这点,用话术来忽悠人,为了出单,把收益吹捧的很高。

这个现象重灾区是在附加的万能账户和分红型年金险上。

简单举个例子,

在介绍年金险产品的时候,会拟定一份计划书,是给我们参考的收益预期演算表:

图中是某产品的万能账户的演算表,

这里只有3%的保底利率是写在条款里的,保证能给。

剩下的“中档利率”、“高档利率”是指可能达到的结算利率,

4.5%、5%、6%都是“假定”的数值,这就是保险公司可自由发挥的空间。

浅白的讲就是,

保险公司赚得多,结算利率就高,赚的少就低,

最低不能低过保底利率这条线。

分红型年金险就更不稳定了,连保底利率都没有,

所有收益都取决于该公司的人寿保险业务的分红,

也不能说这是骗人,因为这个利率是有可能达到(在极其理想情况下)。

别信某些代理人说“没有好的产品,只有更稳定的公司”的鬼话,

因为这句话套在任何年金险和理财产品上都成立。

指望别人发达自己跟着发达的想法,这是赌徒心态,都2020年了,大家都成熟点。

如果是看上年金险的保障收益的,就老老实实盯着条款里的利率就好。

其他没有承诺的收益都是“渣”,不用风吹走两步就散了。

二、现金价值:特效“后悔药”

一个很奇怪的现象,

同样都是理财类保险产品,大家在买增额终身寿的时候极其关注现金价值,

到了年金险这里,有些人问都不问。

很多年金险的实际收益率是把退保金/身故金算上的,

现金价值是直接影响退保金。

对于像年金险这种超长保障期的理财产品来说,现金价值尤其重要。

因为未来喝粥还是吃饭,谁都说不准,

失业、生意失败、资金周转不灵,

像这次疫情,当下真的急需用钱,就可能要用到退保功能。

现价高,退保金高,拿到手的钱还是赚的。

或者不舍得退保,也能直接保单贷款应对资金需求,贷款的多少,也是现价决定。

也不是说现金价值越高就越好,

一般现金价值很高的年金险,领取金就会偏低。

只是,现金价值是一颗特效“后悔药”,

在未来哪天选择退保的时候能发挥奇效。

门槛低,隐藏成本高

年金险的交费方式有很多种,趸交,年交也有月交的。

甚至还有些产品以能月交门槛低,作为卖点宣传。

我之前测过的一款产品就很鸡贼,投保最低保费只需每月100元,谁都能投的一款产品。

把月付当成分期付款,让一笔大的资金,化整为零,

缓解资金压力,让手上的钱更灵活。

是不是感觉特别人性化?

看似门槛低,但隐藏成本高。

当你分10年月交的时候,交费期的10年,你账户里的钱虽然在复利计算,

但是却也是根据你账户里的钱的多少来算的。

所以同一笔钱,趸交和月交10年,两者所产生的收益肯定是没有前者多的,

无形中你为月交付了不少的“手续费”。

所以,既然要投钱进入年金账户里,那我们肯定要追求最大的收益效果,

所以在经济允许的范围内,缴费期越短越好。

三、最后的话

我测了这么多年金险和理财产品,看过过很多坑的产品,也遇到过很多被坑了的朋友;

都是对产品不够了解,被代理人说几句就上头了。

在购买年金险的时候,一定要认清自己的需求,合同条款每一条都要了解地清清楚楚;

要知道所能达到的最低利率是多少,可能会造成的损失是多少;

千万别稀里糊涂就掉坑里了。

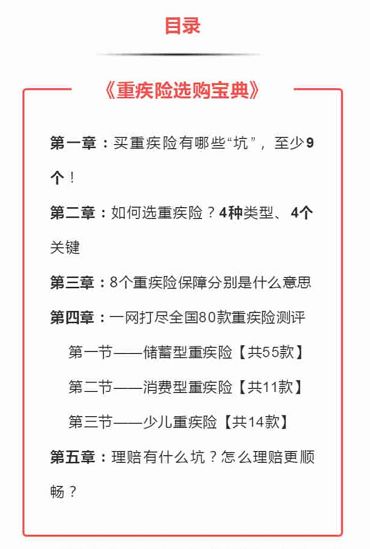

如果你对年金险和理财的条款还有什么不明白的,欢迎扫码咨询我,也可以关注我的公众号“哆啦A保”,阅读相关文章。里面还有能帮到你的《重疾险选购宝典》,记得去看哦。

希望今天的文章能帮到你,也欢迎分享给有需要的亲朋好友。