最近看了2021年四季度各家保司保费规模数据,

中国人寿位列第一,原保险收入达到6197亿~

这也太赚了吧!

有些朋友觉得保险公司那么赚钱,

肯定是靠两不赔即“这不赔那不赔”。

但实际上,保险公司的利润并不在这里。

那保险公司到底靠什么赚钱的?

今天咱们就来聊聊~

N1

保险公司靠什么赚钱?

保险公司的利润,主要来自3个赚钱方式:

1、赚死差

简单说就是预定死亡率和实际死亡率之间的差值,

如果收进来的钱>赔出去的钱,保险公司就赚钱了。

举个栗子:某寿险产品设计时,

预估每10000人中有10个人死亡,

结果实际只有8个人死亡,

那保险公司就赚到了2个人的保费;

但如果实际有13个人死亡,保险公司就亏了3个人的保费。

2、赚费差

保险公司开展业务和运营将消耗各种费用支出,

比如业务员佣金、各类广告费、管理支出等。

如果实际发生的费用比预估费用少,

也就是产生了费用结余,那保险公司就赚钱了,

反之就会有亏损。

3、赚利差

也就是赚取利率之差。

保险公司会拿着我们交的保费去投资,

而寿险产品,在设计时有一个预估的预定收益率,

如果投资收益高于预定利率,保险公司就赚了;

反之,保险公司就会亏钱。

举个例子:增额终身寿险的预定利率是3.5%,

保险公司投资获得的收益是6%,

那么中间的2.5%,即为保司赚到的利差。

那么,哪种方式最赚钱呢?

N2

三种方式,谁赚最多?

很多朋友肯定会说,保险公司这不赔那不赔,不就是为了赚死差嘛。

但事实并非如此。

因为每家保险公司在制定寿险及重疾险的时候,

都是参照行业多年发展下来已有的庞大数据来预估发病率和死亡率,

预估情况与实际情况相差不大。

而且,保险公司也会买保险,

通过再保险公司把自身的风险转移出去,能进一步减少死差的波动。

所以靠死差是赚不到钱的。

更不会为了贪图个别的保费去拒赔,

毕竟保司的声誉太重要了!

至于费差,现在保险市场竞争那么激烈,

利润空间也不大,再加上保险公司各种内卷,

花大钱去做营销推广,

所以这种方式也赚不了什么大钱。

目前大部分保险公司,尤其是寿险公司,

最赚钱的方式是赚利差!

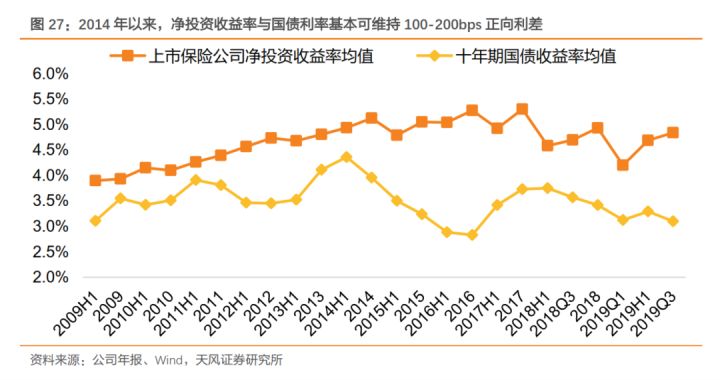

根据天风证券的研究,从2014年以来,

上市保险公司的净投资收益率,

大概也就比十年期国债的收益率高100-200bps(即高1%~2%)。

可能也就在4%-5%的收益率左右。

而目前保险产品的预定利率一般为3.5%,

保险公司大概能赚到0.5%-1.5%。

按照600亿的资金算,也有3-9个亿了。

并且风险很低,基本是稳赚不赔的。

不过,如果保费规模量级太低的话,也赚不了多少钱。

这也是保险公司为什么喜欢扩大保费规模的原因。

那保险公司是如何保证这个收益呢?

他们的投资组合是什么样的?

N3

保险公司是怎么投资的?

保险公司的投资需满足安全性、收益性和流动性。

1、安全性是首要的

保险公司的投资受到严格的限制,

《保险法》第106条规定:

保险公司的资金运用必须稳健,遵循安全性原则。资金运用限于下列形式:

(一)银行存款;

(二)买卖债券、股票、证券投资基金份额等有价证券;

(三)投资不动产;

(四)国务院规定的其他资金运用形式。

简而言之,保险公司的投资对象主要有两类:

固收类:指银行存款、国债等安全系数较高的产品,占总投资的70%-80%;

权益类:包括股权、股票、基金等风险相对较高的产品,占总投资的20%-30%。

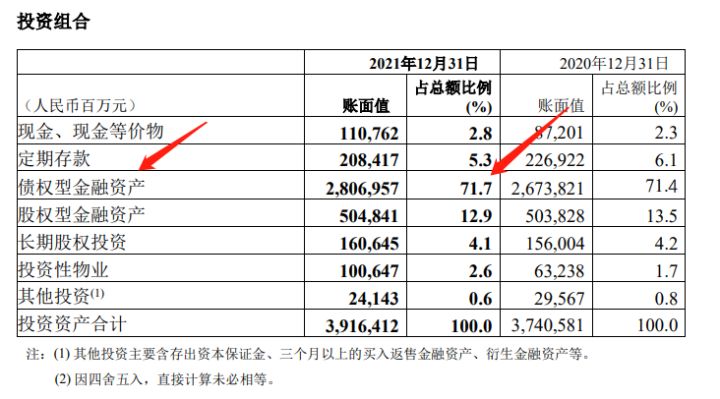

我们看看平安去年的财报:

如上图,其中71.7%的资金都是投向了债权类,

而股权类占比加起来还不到20%;

正是出于保险公司长期、稳定和对客户负责的态度,

保险公司的投资策略必须“稳扎稳打”。

2、收益性:能够覆盖人身储蓄险预定利率

否则就可能造成投资层面的亏损,即利差损风险。

90年代的利差损,至今还没消化完...

这也是为什么预定利率会从以前的9%,

下调到4.025%,再到现在3.5%的原因。

而且国债利率也在下行,

3.5%的预定利率已经是极限了,

3.3%的预定利率估计很快来临。

3、流动性:要保障保险公司到期兑付的压力

优秀的增额终身寿险,现价太高,灵活性也高,

想什么时候取钱,就什么时候取钱,

这对保险公司来说存在很大风险,

这也是监管经常对它做出大调整的根本原因。

揭秘到这里就结束了。

我叫哆啦,是专业的保险测评师。

如果你不懂怎么选保险,关注微信公众号“哆啦A保”,还可以免费获取增额终身寿险选购宝典,欢迎来撩~