大家好,我是哆啦~

人生无常,我们无法控制意外与疾病!

治病救人是医生的事,但有没有钱治是自个儿的事。

普通家庭有了保险兜底,应对突如其来的意外和风险,也不至于一夜返贫。

最近来咨询家庭保险配置的朋友,无外乎都认识到了这一点。

但家人的保险到底该怎么买,选对产品又少花钱呢?

哆啦今天就以三口之家保险配置方案为例,

带大家看看,年收入10万-30万的家庭,如何配置保险最划算?

N1

家庭保险配置,4大险种不可或缺

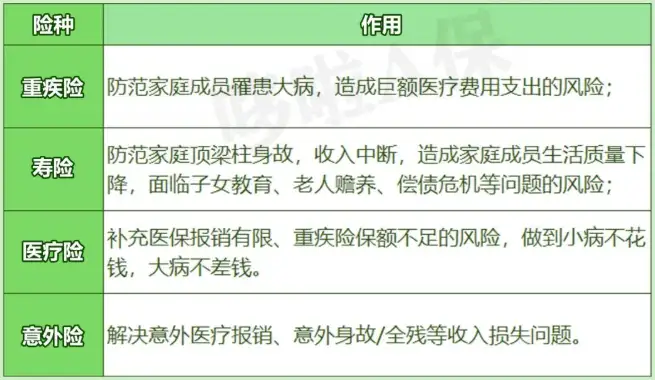

对于每个家庭来说,常见的风险包括:疾病、意外、死亡风险。

任何家庭想要全面的保障,这4大险种不可或缺:重疾险、医疗险、寿险、意外险。

4类险种各司其职,具体作用如下表:

哆啦就不重复解释了。

倘若这4大险种都配置齐全了,还有闲钱,

3.5%的增额寿、4%的年金险等理财险可考虑,打理家庭资产,长期保本增值,锁定一辈子复利。

那是不是所有家庭成员都必须配置这4大险种呢?

非也。

哆啦总结了一个万能挑选表:

看懂了没?

根据每个人所要承担的家庭责任,和可能面临的风险来评估需要购买的险种。

做好这一步,直接省几千!

N2

不同预算的三口之家,怎么配置保险最划算

不同家庭的情况千差万别,收入、支出、贷款等都会影响到方案的制定。

哆啦就以身边的朋友(三口之家)为原型,丈夫30岁,妻子28岁,男宝3岁。

来看看,年收入10万-30万的三口之家,该如何配置家庭保险,保障齐全又划算?

案例一:年收入10万左右,预算5000-5500元。

当一家三口预算只有5000元左右时,

优先考虑重疾险、医疗险、意外险。

重疾险:

夫妻俩配置超级玛丽8号,轻中症累计赔6次,30万保额,保至70周岁;

没有附加可选责任,保费加起来一共3750元。

孩子的是大黄蜂8号,50万保额,保30年,20种少儿特疾,可赔付100万!性价比杠杠滴。

百万医疗险:

平安长相安,保证续保20年,保额400万,

3人投保保费优惠10%,家庭共享1万免赔额。

100种特药,含2种最新CAR-T疗法,100%赔付。

意外险:

人保大护甲5号,目前成人最推荐的一款意外险。

意外医疗报销都不限社保范围,100%报销。

猝死的保额高,理赔条件也宽松。

而平安小顽童,大品牌,0免赔,不限社保范围,

意外保障全,含烧烫伤、意外骨折等保障。

一家三口配置下来,这套方案总保费5356.9元。

案例二: 年收入20万左右,预算1万+。

配置方案如下:

超级玛丽8号,保额提升至40万。

大黄蜂8号,保额50万,保障至终身。

人保大护甲,升级为至尊版,保额100万。

定期寿险,定海柱3号,

夫妻俩一起投保,保至60岁,保额各100万,

除了保身故/伤残,还包括猝死、住院津贴等责任,

足以覆盖现阶段家庭的负债、子女抚养费问题。

其他不变,整套方案算下来,一年保费10219.9元。

可以看到,预算增加了1倍,保障也更全面、强劲。

案例三: 年收入30万左右,预算1.5万-2万。

预算宽裕的情况下,保障又如何呢?

如上家庭配置方案:

在预算1万+的基础上,

成人重疾险——超级玛丽8号,保额提高至50万,保终身,附加疾病关爱金,60岁前可额外赔100%。

定期寿险——定海柱3号,男性寿险保额提高至200万,这样一来,夫妻俩寿险总保额高达300万。

更有利于防范家庭经济支柱突然身故的风险。

这套方案,年总保费19331.9元,一共获得1720万保障。

在预算范围内,更大程度地做足了高保额、高保障。

大家记住一个大原则:一般建议把保费支出控制在年收入5%-6%,这样一来,家庭经济压力小些,全家保障也与当下情况相匹配。

N3

哆啦说

总之,一百个家庭,有一百种家庭保险配置。

但不管月薪几千还是月薪上万,

都不应该让每个家庭成员“裸奔”。

说句不好听的,再不济也得备个百万医疗险。

不然,一旦大病光临,医生救得了你,你却拿不出钱救自己,才是真的完蛋。

我是哆啦,专业测评全国保险(含香港保险)。

如果你对保险感兴趣,关注微信公众号“哆啦A保”,可免费获取重疾险选购宝典,欢迎来撩~