身边有个富婆大姐准备了500万,去香港买保险,

因为她准备离婚了……

香港保单隐蔽性很高,难以分割。

就算她老公知道她在香港买了保险,

想撕的时候,也需要提出证据,执行起来非常困难。

反正内地无法查证香港保单,香港法院和在港大型保险公司,一般不会理会内地地方法院的判决书,

就主打一个:你管不着!

N1

香港保险的口碑,这几年两极分化严重。

有的朋友这几年亏怕了,一听到“不保证”就下意识排斥。

但是为什么有越来越多有钱人,那么青睐香港保险,甚至还投入上亿元的保费呢?

不怕亏吗?

具体咱拿事实和数据说话:

2024年第一季度,内地访客赴港投保保费156亿港元,同比增长了62.5%,

只能说,有钱人还是多呀!

当然,有钱人肯定也不傻。

香港险的收益是真高:中长期回报达6%~7%。

大部分香港分红储蓄保险的预期收益都可以达到6%以上,有的甚至超过7%。

这无论是在内地市场还是在全球保险市场都是一块“香饽饽”。

香港分红储蓄险能有如此高的收益,主要得益于香港的政策优势:

保险公司可在全球范围内进行投资,投资策略相当自由。

比如25%~100%的债券及其他固收工具,加上0%~75%的股票类资产,

这样搭配组合可以为保险公司,以及客户带来长期稳健的高回报。

N2

香港险的分红,到底能不能给到位?

香港保险,它的利益由两个部分组成,

一部分是保证的现金价值,一部分是非保证的分红。

其实香港分红储蓄险,不是传统意义上的保险,

我们可以把它看作一个不会亏损的(长期持有的前提下)、全球投资的基金组合。

首先为什么说长期持有的情况下,香港分红储蓄险不会亏损呢?

我以一款产品举例说明,年交10万美金、交5年,选择567提取。

36岁开始,每年领3.5万美元,折算人民币25万+。

累计领到41岁,总共领了21万美元,

剩余现价52.79万美元,本金还在,预期IRR达4.81%,

比同类型储蓄险提取收益更高。

如果中途不退保,每年3.5万美元持续领一辈子,

总领取高达227.5万美元,

还剩余现价132万美元!预期IRR达6.02%!

需要用钱时,可以退保一次性全部取出,

也可以只提取一部分,

剩余现价继续在保单里复利增值。

保单的保证利益追平总保费50万,这是白纸黑字写在计划书上的。

也就是说,就算极端情况下,保单分红持续为0,

只要长期持有,我们也一定可以拿回总保费,保障保费没有损失。

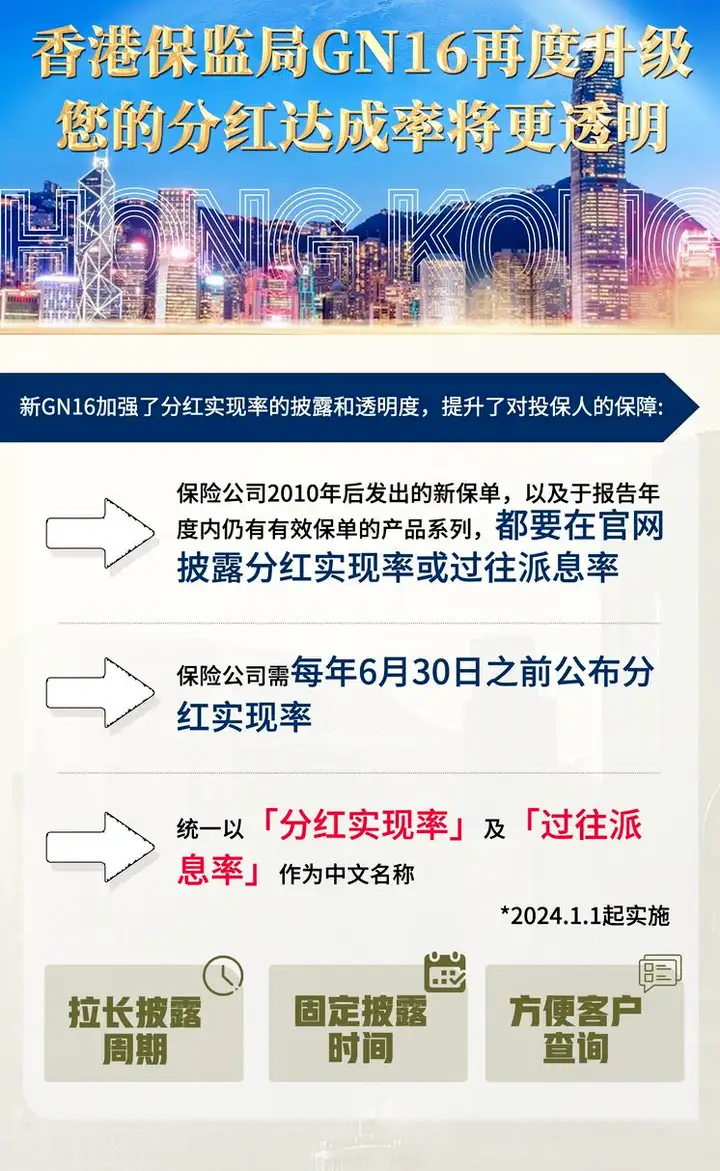

实际上会不会发生保单分红为0的情况呢?

在竞争非常激烈的香港保险市场,这种可能几乎不存在。

因为保险公司每年必须在官网公布自家产品的分红达成率,

分红达成率的高低会影响他们后续收保费,所以每家公司都会尽可能地提高分红达成表现。

万一遭遇经济危机,保险公司投资收益特别差,保单的收益会不会跟着大幅下滑呢?

相比股票、基金,香港保险这个基金组合的收益是更为稳定的,

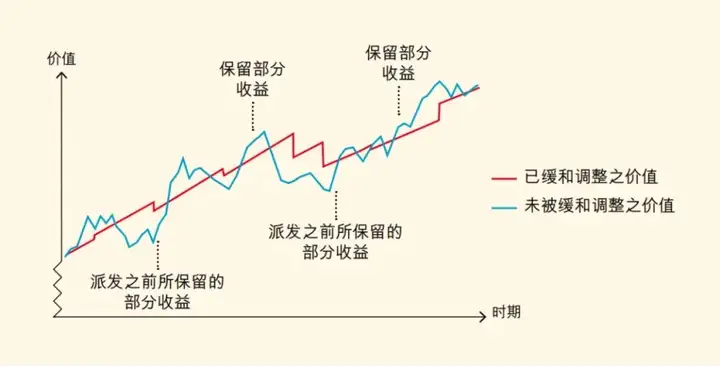

因为保险公司有一个“投资平滑机制”。

保险公司会将部分额外收益存入该账户,犹如蓄水池般积累起来。

当市场回报不佳或预计未来红利面临挑战时,这些储备便被灵活调用,

以平稳过渡至低回报期,确保红利派发的连续性,有效减少保单价值的剧烈波动。

虽然香港分红储蓄险的分红不是保证的,但是透过优质的底层资产,

再加上投资平滑机制,长期持有保单的情况下,预期可以拿到6%左右的复利回报。

总之一句话,分红不确定,但是一定不会说不分或者0。

N3

富婆大姐为啥首选香港保险?

因为通过香港保险,可以将人民币资产合理转换成美元资产,或港币资产。

并且香港保险公司特别注重个人隐私,很多保险公司的注册地点都在百慕大地区,

沿袭英美法系,资金安全性、保密性强,隐私性更上一层楼,

可以有效实现资产隔离。

如果不买保险,

现在还有什么其它,可以获取稳定现金流的投资,或者理财产品呢?

答案非常残忍,很少。

国内很多大型金融机构都爆雷了,

中值系、鼎益丰、恒大地产……

平A信托去年基金退市几十支,不敢投了。

就这,想找款安全、保本、收益还不错的渠道真心不多。

很多人一听7个点就想冲了,再一听红利不保证,又不行了……

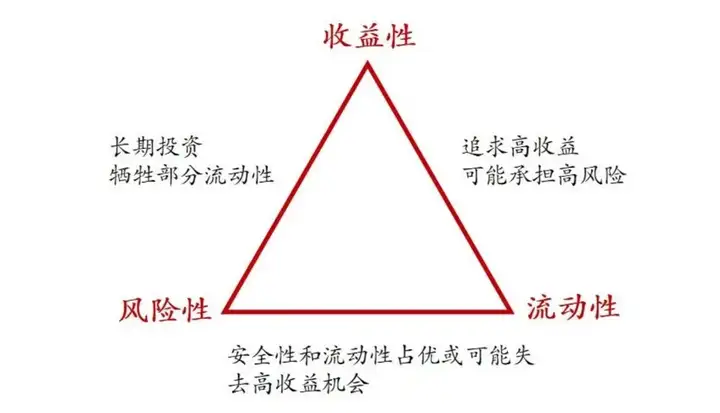

投资有个不可能三角,

既要高收益还要高保证,还想要高流动、随时无损退保,哪可能啊?

想了解香港险,打破香港保险的信息差?

挑款收益、回本、功能性都合适的公司和产品,赶紧找我聊聊。

毕竟同样的本金,不同产品可能差个几十万或者上百万!

我是哆啦,专业保险测评师,测评过上千款保险。

如果你有保险问题,关注微信公众号“哆啦A保”,可免费获取任意一份保险资料,欢迎来撩~