近期,大家讨论的热门话题就是个税调整!

8月31日,关于修改个人所得税法的

决定经十三届全国人大常委会

第五次会议表决正式获得通过,

个税起征点提至5000元。

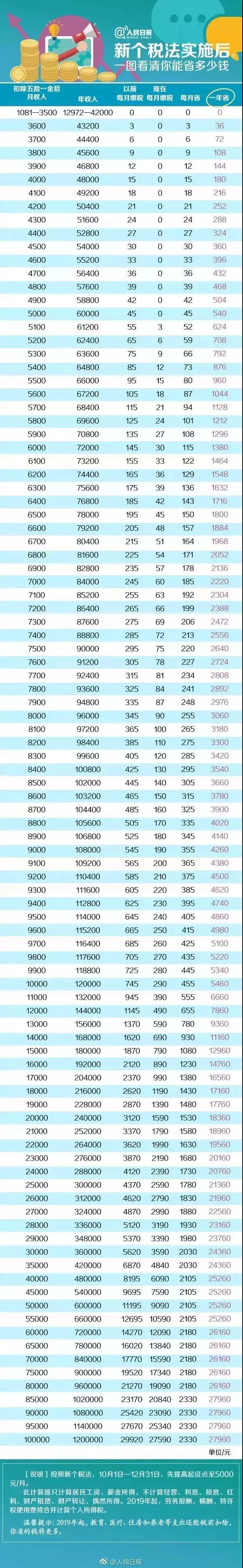

但是,近日在朋友圈广泛流传着

一张降税前后到手工资对比表,

降税后到手工资反而比降税前少了。

这究竟是怎么一回事?

这张对比表的计算方法正确吗?

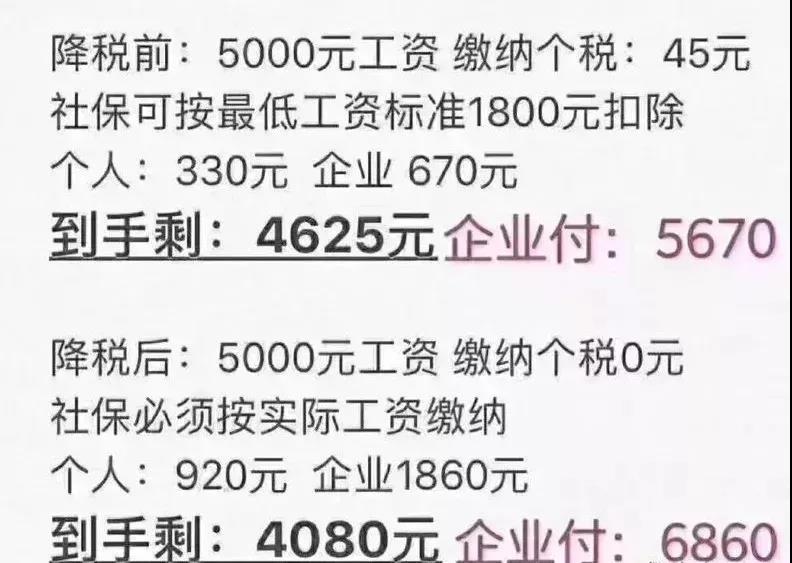

△网络上流传的对比表

根据流传出来的对比表,可以看到,同样是5000元工资:

降税前,个人需缴纳个税45元,社保扣费按照最低工资1800元扣除,个人缴纳社保330元,最终个人到手工资4625元;

降税后,缴纳个税降为0元,然而社保必须按照实际工资缴纳,个人需要缴费920元,这样一来,到手工资仅剩4080元。

仅从表上的数字来看,到手工资的确变少了。但事实上,这张对比表存在不少错误。

根据降税前(即“起征点”为3500元)的个税计算公式:个税=(税前工资-“起征点”-“三险一金”等专项扣除)×税率,我们可以计算得出,5000元工资缴纳的个税并非是45元,而是低于45元。

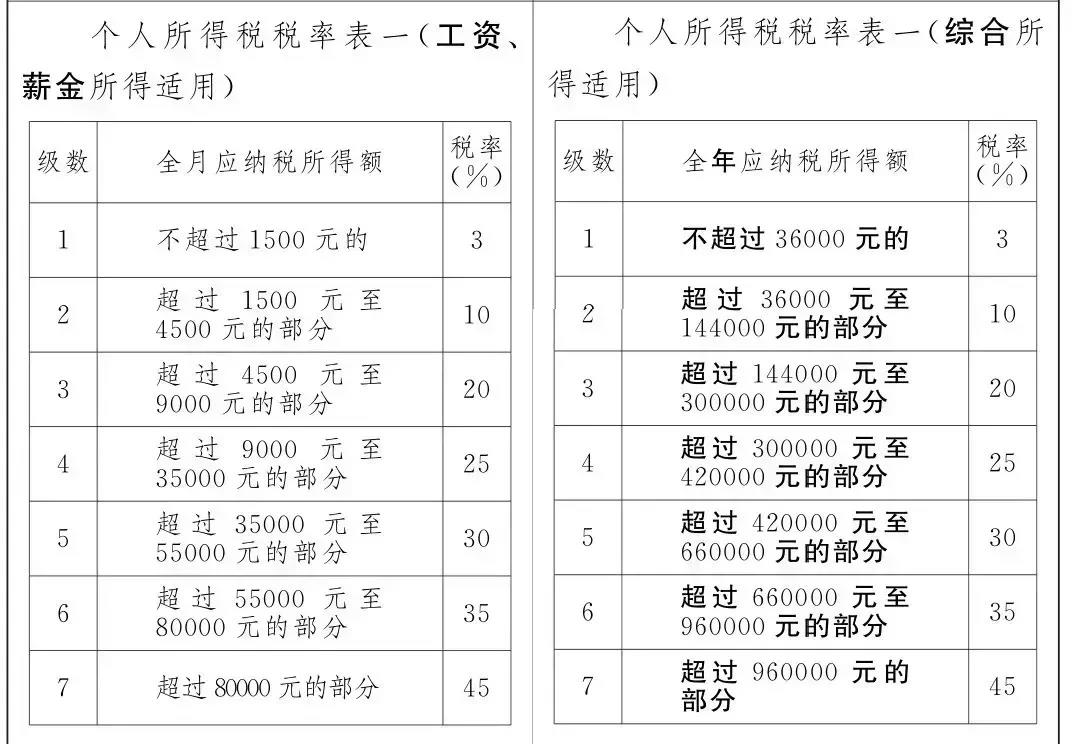

△修订前(左)和修订后(右)个税税率表对比

而之所以会计算出个税45元=(5000-3500)×3%,是因为表中没有将“三险一金”进行税前扣除,扣除之后个税将低于45元。

需要强调的是,对于一直按照实际工资缴纳社保的人来说,在税前工资没变的情况下,降税后,到手工资其实是增加的,特别是中等以下收入群体获益更大。财政部副部长程丽华表示,月收入在2万元以下的纳税人税负可降低50%以上。

而网上这张表,其实想反映的是社保转由税务部门征收后,对没有实额缴纳社保的个人收入的影响。

根据《职工基本养老保险个人账户管理暂行办法》,职工本人一般以上一年度本人月平均工资为个人缴费工资基数。而在现实情况中,一些企业不会按照你的月平均工资来缴纳社保,而是按照当地最低工资或者最低缴费基数来缴纳。

目前养老保险、失业保险缴纳下限按照2017年月均工资40%确定(即4279元),医疗保险、工伤保险、生育保险下限按照月平均工资的60%确定(即21396元)。

如果你的工资是5000元,但企业给你申报的社保缴费基数是4279元,你每月需要缴纳社保约457.8元;而如果按5000元来给你缴纳社保,你每月需要缴纳约535元。

4279*(8%+2%+0.5%+0.2%)=457.8元

5000*(8%+2%+0.5%+0.2%)=535元

也就是说,

以前没有按实际工资来缴纳社保的人来说,

随着缴费基数的提高,

缴纳的社保费会变多,

拿到手的工资自然会变少一些。

虽然以前没有按实际工资来缴纳社保的人,到手工资会变少,但也不能说是吃亏的。因为不能只看眼前,不看长远。社保缴费基数提高,社保待遇自然会水涨船高,长远来看是划算的,这将大大增加你的社保权益。

以养老保险为例,养老保险是多缴多得。缴费基数提高,每月存入个人账户的钱会变多,这样一来退休后的养老金就会变多。

所以,大家一定要搞清楚自己的社保缴费基数,是不是自己的实际工资。

根据社保法规定,用人单位未按时足额缴纳社会保险费的,由社会保险费征收机构责令其限期缴纳或者补足。

10月1日起,

个税起征点调至5000元/月!

新个税法规定,居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

历经此次修法,个税的部分税率级距进一步优化调整——

扩大3%、10%、20%三档低税率的级距

缩小25%税率的级距

30%、35%、45%三档较高税率级距不变

根据新的税率计算,中低收入群体将获得更大的减税优惠。

根据新个税,今年10月1日起施行最新起征点和税率。自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表按月换算后计算缴纳税款,并不再扣除附加减除费用。

今后计算个税,在扣除基本减除费用标准和社保等专项扣除外,还增加了5大专项附加扣除项目。

新个税法规定,专项附加扣除,包括——

子女教育

继续教育

大病医疗

住房贷款利息或者住房租金

赡养老人等支出

具体范围、标准和实施步骤由国务院确定,并报全国人大常委会备案。