大家好,我是哆啦~

过去一年,你的理财投资收益是多少呢?

哆啦见到了1万放九个月,赚了1.4元的;

买股票基金100万,亏损到仅剩1.99万的;

支付宝里放6万,一年下来亏损7千多的……

大市场利率不行,大家都不容易。

就连号称投资能力最强的寿险公司,

前些天刚公布的2022年度投资成绩单,

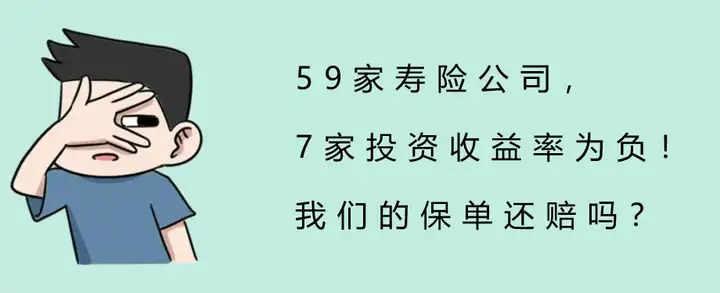

59家非上市寿险公司,

综合投资收益率全部低于5%:

27家盈利,32家亏损,7家为负。

到底是哪几家寿险公司这么惨?保险公司又是如何赚钱的?保司投资亏损,我们的保单又是否会受影响?

咱们一一来说。

N1

保险公司是如何赚钱的?

很多小伙伴都疑惑,保司是怎么赚钱的?

总结来说,

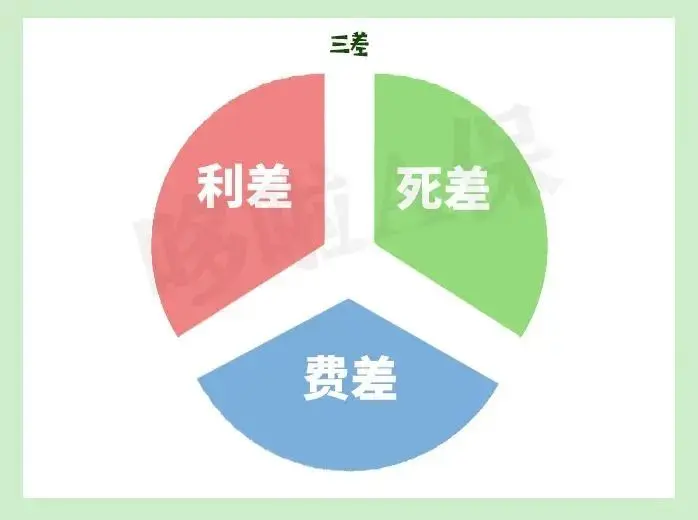

保险公司有三个盈利来源,费差、死差、利差。

我给大家简单解释一下。

费差:

指的是保司实际运营费用和预期运营费用之差,

如租金、员工工资、各类广告费、管理支出等。

当实际运营费用少于预期总费用时,

保司就赚到了“费差”,反之则亏损。

死差:

即假设赔款与实际偿付金额之间产生的差额。

保司会考虑身故、疾病、护理等死差范畴的出险率,

并结合生命周期表及多年经营情况,

假定一个赔款金额。

然后通过假设赔款,辅助确定保费额度及预期利润。

当实际赔付金额少于预期金额,

保险公司就赚到了“死差”。

当然,保险公司不惜赔,也不会错赔;

它最大的利润空间来源于利差。

利差:

即预定利率和实际投资利率之间的差距。

简单说就是保险公司收了保费,拿去投资赚钱,

获得的收益一部分用作赔偿储备,

一部分则成为保险公司的利润。

举个简单的例子:

保险公司承诺预定利率3.5%,投资实际收益率5%,这1.5%的利差益,就是保险公司的利润了。

如实际收益率低于承诺利率,那就自掏腰包填补了。

我们接着来盘点一下,上一年度寿险公司的投资收益率。

N2

59家寿险公司投资收益率出炉,32家亏损,7家为负!

下表是59家寿险公司(非上市)投资收益率汇总,

排名由上到下。

(上下滑动可查看)

如图,59家寿险公司综合投资收益率全部低于5%。

排名第一的是复星联合,4.42%,

其次是同方全球,4.30%;中美联泰,4.13%。

排名6开外,综合投资收益率都低于4%。

其中,七家公司盈利为负。

我们所熟知的渤海人寿、君龙人寿都在里面。

看到这,大家也先别着急,

单看一年投资收益率,

还不足以说明这个保司投资能力就差。

只能说,去年它做得不咋样。

我们前面也提到,保司主要靠“三差”来盈利,

其中“利差”是大头,也就是投资收益率。

《保险法》第一百零六条:

保险公司的资金运用限于下列形式:

1)银行存款;

2)买卖债券、股票、证券投资基金份额等有价证券;

3)投资不动产;

4)国务院规定的其他资金运用形式。

去年整体大环境下行,债券、股票市场收益更是下跌得厉害,保险公司的盈利自然受到蛮大影响。

大家的日子,都一样不好过呀。

N3

保险公司投资亏损,已有保单还赔吗?

这也是很多小伙伴担心的问题,

保司投资亏损了,我们的保单咋办?把心放肚子里。

别说它投资亏损,就算是破产,也得赔。

当然,有银保监监管兜底,想破产也是件难事。

破产了,它手里的保单会有新的保司接盘。

所以,安全性可以放心。

我们的保单,从生效的那一刻开始,

就具有了法律效力,

不会因为保险公司经营状态改变而改变。

就好比,十几年前某大公司保单预定利率8%。

但现在保司投资收益率达到5%都很难。

亏空的800亿,也只能打碎牙往肚子里咽,已有的保单照样按8%刚性兑付。

N4

哆啦说

保险公司投资收益率整体下滑,

银保监其实最紧张,毕竟要兜底负责。

为了避免保司出现“利差损”风险,

银保监一直都有出台一系列监管措施,

尤其去年12月底,更是严肃整顿人身险产品,

下架了很多高收益、高现价的增额寿。

接着又下调了万能险结算利率,

中档演示利率从4.5%下滑到4.0%,高档演示剔除,指明测算不能超过4%。

这暗示已经非常明显了。

如若投资收益率持续低迷,未来利率再次下调也是铁板钉钉的事。

新规以来,储蓄型保险中,尤其是收益能达到3.49%的增额寿已经快绝迹了,

减保无20%限制的增额寿也是屈指可数。

现在上车,即是最好的时机。

我叫哆啦,是专业的保险测评师,熟悉全国各类保险。

如果你有保险问题,关注微信公众号“哆啦A保”,可免费获取增额终身寿险选购宝典,欢迎来聊~