|

有在犹豫期后退保经历的朋友会知道:投保前几年退保,能退回的钱真的很少。

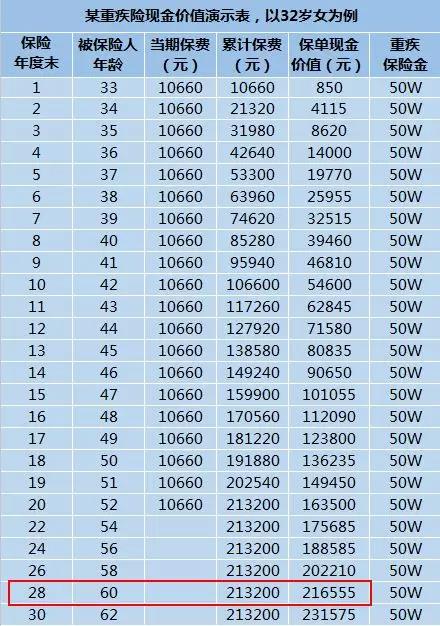

至于能少到什么地步,下面我会附上现金价值演算表,看看到底能退多少钱。

现金价值也是很多朋友在买保险时,往往会忽略的一个重要指标。今天我就和大家好好聊聊现金价值和它的用处,以及为什么前几年现金价值这么低? 什么是现金价值? 现金价值就是你的保单所具有的价值,一般在买了长期人身险后,合同会附有一份现金价值表,里面会清楚的标注每年的现金价值是多少钱。

通俗来讲,现金价值就是过了犹豫期退保后,我们能退回的钱。它有3个作用: 1、贷款 去年保监会的134号文件明确规定“贷款的额度不允许高于现金价值的80%”; 2、减额交清 用保单的现金价值一次性抵扣所有剩余保费,但由于缴费期内,现金价值累积速度慢,无法按照原来的保额抵扣,因此保额就会“减额”(比如50W保额减到30W)。 3、申请“自动垫交”保费 可以抵押现金价值,向保险公司借钱交保费。

注:不是每款保险产品都支持以上3个功能,具体得看合同条款里面有没有写明。

通过一个案例,带大家直观的认识下现金价值:

如上图,第一年所缴保费10660元,现金价值850元,也就是说如果在第一年退保,那么只能拿回850元。

第28个年度末,所缴保费213200元,现金价值216555元,退保能拿回216555元(图中红框处)。 值得注意的是:这时的现金价值已经超过了已缴纳的保费,此时这名女士已经60岁了。

一旦拿回现金价值也就是退保,保险合同也将终止;同时如果上面这位女士在保障期限内确诊罹患合同约定的重疾,而获得理赔的话,理赔后合同也会终止,后续也就不存在退保拿现金价值这一说法! 不是所有的保险都有现金价值 1、短期型产品通常没有现金价值 比如1年期的保险产品,它的保费是根据“保险保障成本(风险发生概率X风险保额)+当年预计费用成本”计算的,交的保费都被消耗完毕,没有形成留存因此就没有现金价值。 2、长期型产品通常会有现金价值 传统长期型产品,因为采用的是均衡费率,也就是每年交的保费都一样,而且一般是在缴费期把未来几十年保障要用的钱都交齐了(譬如20年缴、保30年或终身),所以我们交的钱以远超这20年缴费期所需的实际保障成本,才会形成现金价值。 消费型和储蓄型现价的区别 无论是消费型还是储蓄型的保险产品,通常都会有现金价值。

储蓄型产品的现金价值一直会往上积累;消费型的现金价值会在保单年度后期逐渐减少至0。两种不同的趋势走向也可作为我们判断一款产品是属于消费、还是储蓄型的依据,如下走势图: 以30岁男、分别投保定期寿险(保至70岁)和终身寿险,1W保额,20年缴为例。

消费型VS储蓄型 在同样保险起见内的现金价值走势图 既然提到了消费型和储蓄型产品的区别,那肯定要谈谈到底该怎么选,这也是大家非常关心的问题。

我的建议是:刚入社会、或新组织家庭的年轻人,预算有限的前提下,选消费型的要更合适。随着家庭财富增加,理财的需求变得迫切,也可以重点考虑带有低风险理财性质的储蓄型保险。 保单的前几年现价这么少? 上面的现金价值演示图已经告诉我们:如果在前几年退保,肯定会面临着巨大的损失。 这也警告我们:一定要选好保险,不要等到后悔了、买错了、买贵了再退保的话,那损失可大了去。

现金价值的计算有个公式,从公式中我们可以大致了解下现金价值前两年为啥这么低?

公式:现金价值=已缴保费—保险公司管理费用—销售佣金—风险保费(承担保险责任需要的保费)+剩余保费的利息。

综上所述:第一年退保被扣下的9810元就是被分摊到了上面的管理费用、销售佣金和风险保费上。虽然无法得知分摊这三块的具体比例,但起码也能有个谱,被扣的钱心中有个大概去向。

至于利息,我国对保险公司的投资管控很严格。保险公司的投资多为稳健型项目为主,而且保费的一部分还要用于国家基础设施建设这类的低回报投资,所以能给出的利息其实并不高。 小结 今天也算是将现金价值的相关问题做了个汇总解答。

大家在买保险时,一定要关注产品的现金价值,它不仅可以帮助我们判断产品是消费型还是储蓄型,还有一些实用的功能(上面罗列的3种)。

最大的警示在于:提醒我们一定要选对保险,不然退保的损失真的很大。

|