|

年初,基金跌了那个惨。 今天,才稍稍有点反弹。 买了基金的朋友固然哀叹, 但买了银行理财的朋友,是否注意到, 很多银行理财,也是有配置基金、股票的。 如此一来,同样风险不小~ 最重要的是: 今年1月1日起,《资管新规》开始正式实施~

对理财刚兑这方面的影响,还挺大~ 银行提前终止部分理财产品,就是因为他! 资管新规究竟是怎么回事? 对我们的理财有什么影响呢? 下面来聊~ 一、什么是资管新规?资管新规,由央行、银保监会、证监会、外汇局联合发布, 自他2018年4月27日公布, 就让大量银行理财产品遭下架。 据数据显示,仅2020年,就有785款产品提前终止合约,涉及多家商业银行。

虽然因为19年疫情影响,监管将他的过渡期延长至2021年底。 今年来,资管新规也已经实施了, 大家买理财一定要提早了解。 他有3点规定,对我们影响非常大。 1、打破刚性兑付

资管新规最重要的一点就是,规定不得承诺保本保收益。 所以,以后我们没法在买理财刚性兑付。 承诺刚性兑付的多是骗子!大家买啥都要谨慎~ 2、净值化管理

净值管理,要求以后的理财产品不设定也不承诺预期收益率, 银行理财,收益波动会按照实际涨跌波动。 如此将更好反映市场风险。 让投资者明白,银行理财自负盈亏。 3、规范资金池,杜绝期限错配

规范资金池这点,直接导致多家银行提前终止理财产品~ 那么国家为什么要实施资管新规? 二、资管新规,为什么要实施?资管新规的实施,事关大家的资产安全性。 他的核心目的就是打破“刚性兑付”。 让理财,不再承诺保本保收益。 降低银行背锅的风险。

国家实施资管新规,其实完全属于无奈之举。 主要原因有2个。 1、让银行甩掉刚性兑付的包袱 银行理财,是银行业务很重要的一款。 中国那么多银行,一些银行为了争取更多的业务,进行刚兑。 把收益让给客户,亏损自己承担。 竞争银行揽下了所有风险进行刚兑,其他银行不得不效仿, 如此,银行也的风险,自然增大了。 如今,资管新规实施以后, 理财产品的风险就要由投资者自己来承担了。 2、市场利率持续走低 资管新规,其实是在市场利率持续走低环境下, 必要的举措。 这几年,全球整体利率开始下行,理财产品收益率自然下降。 导致理财出现本金亏损的情况,越来越多。 央视就曾报道:300多款银行理财产品出现亏损。

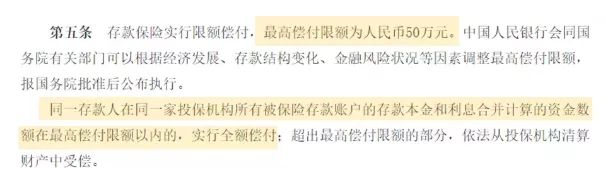

在亏损将成为市场常态时,还承诺收益率!承诺保本保息。 银行自然不乐意。 当然是迎合资管新规顺坡下。 但是,咱普通投资者, 没有了刚兑,想要拿点高收益,就得就得悠着点。 今年一开年,基金、股票就狠狠给大家上了一课。 同样今年1月1日后,不再保本保息的银行的理财产品, 将进行净值化管理,由投资者承担亏损与收益, 大家也可能遇到本金受损。 那么,目前理财真的没有好点的选择吗? 三、保本保息的理财产品,只有3种现在能够保本保息的理财产品,还有3种: 1、50万以内的银行存款 50万内存款其实是没有风险的。 有《存款保险条例》保障。 银行破产,保险公司最高赔你50万呢。

2、国债 国家发行的国债,以中央政府的信誉做担保,值得信任。 3、年金险和增额终身寿 保险公司既有《保险法》、《偿付能力监督管理办法》监督, 又有《保险保障基金法》帮赔。 他发行的理财险,收益情况直接写在合同。 就算保险公司不幸破产倒闭, 保单利益如何赔偿, 法律划分的也非常清晰~ 三者相比较, 1年期银行定期存款,现已跌至1.5%。 10年期国债收益率盘中跌破2.8%, 刷新一年半以来的新低。

而理财型差不多能锁定3.5%的长期利率, 复利增长,越滚越多。 不受任何外部经济环境的影响。 四、最后说下曾经,大家认为银行理财产品,无风险、高收益、保本保息。 投资者既能拿到高收益,也不用遭受损失。 所以市场非常火热。 然而,银行理财的弊端早已埋下, 高收益必然意味着高风险。 在新规后,理财产品承诺的保本保收益,将正式成为过去。 年金险和增额终身寿的优势, 在利息下行和破刚兑的环境下, 优势愈发明显。 我叫哆啦,是专业的保险测评师。 如果你还不懂怎么选增额终身寿险,欢迎关注微信公众号“哆啦A保”,还可以免费获取增额终身寿险选购宝典,欢迎来聊~

|