|

大家好,我是哆啦~ 昨天晚上,我一个朋友神神秘秘地打电话给我, 说他买到了一个保险,缴费的第五年就能开始赚钱, 而且后期可以每年都拿到5000块,感觉自己赚大了。 我听完,oh,这不就是快返型年金吗。 结果我一帮他测算收益,发现这保单要30年才能回本, 同样25万的本金和市场第一梯队相比, 相差也不多,就比人家少赚11万。

不过吧,看他这么兴奋,我也不好直接打击他, 但这事儿倒是提醒了哆啦,在购置保险前,很有必要和大家聊聊, 保险到底是啥?怎样才能选对产品? 看完这篇文章,帮你扫盲保险知识点~ 记得收藏以备不时之需哦~

N1重疾医疗和意外险,到底都有啥用?除了社保和五险一金,保障险这事儿其实在我们生活的每一个角落里, 坐过飞机高铁的朋友一定都会注意到, 在购票页面,常有提示问我们是否要附加意外险, 去医院,虽然社保可以覆盖基本的治疗及医药费, 但碰上一些特效药等,往往都需要用到医疗险报销, 而重疾险,则是每个家庭支柱必备的保障之一, 之前哆啦就有一个朋友,得了甲状腺癌后获赔90万,用这笔钱解决了不少问题。 那么,这3种耳熟能详的健康险,到底都有啥特色, 又该怎么选呢? 这里,哆啦给大家做了一个总结:

重大疾病保险,属于给付型保险, 意味着只要被保人确诊合同对应的疾病,既按一定比例进行赔付。 而保障的范围除了我们常说的28种疾病外,不同产品的定义也不同。 重疾的治疗时间一般为3~5年不等,花费也在大几十万。

在选择保额上,哆啦建议大家选择年收入的3~5倍, 常规情况下,30岁男子保额50万的重疾险保费在3000~5000不等, 就算选择保终身,30年交的情况下,本金一共15万, 不过撬动的赔付杠杆在2~3倍,还是很有必要的。 而医疗险和意外险,则应该是人手一份的保障。 医疗险和重疾险不同,属于报销制,适合全年龄段的人群。一般医疗险的赔付,需要经过社保报销和减除免赔额,且健康告知相对严格。 这里哆啦建议大家选择400~600万的保额,支出只需几百元。 医疗险对于特效药、靶向药、进口医疗器械的保障还是很足的。 而意外险,则保障意外医疗、伤残、身故。 部分意外险也赔付猝死,对于平常有严重职业病,高危工作环境的人来说,是刚需保障。 除了3大保障险外,还有一种名为定期寿险的保障险。 哆啦身边不少朋友经常把定期寿险、终身寿险和增额终身寿险混为一谈。 实际上,它们的区别可大着呢!我们一起接着往下看~ N2定期寿险和增额终身寿险,区别是啥?作为保障险四大险种之一,寿险却遭到很多小伙伴的质疑。 特别是一些宝妈了解到寿险的用途的时候, 坚定的要给一家之主的宝爸配置上,这里面到底有什么门道呢? 寿险,顾名思义,以人的寿命为保险标的, 责任也及其简单,只要满足全残或者身故的条件,就可以得到赔付, 赔付的金额和保额挂钩,理赔金额给投保人购买的时候指定的受益人; 寿险目前大体分为三种产品:1. 定期寿险,2. 终身寿险,3. 增额终身寿险。

顾名思义,定期寿险就是保到一定的年龄, 在这个年龄区间之内一旦身故或者全残的话,保额赔付给受益人,保险责任终止。 定期寿险的本质是防止家庭经济支柱倒下,家庭经济情况面临崩塌, 根据家庭情况,对应债务情况以及家庭责任来配置; 在30岁的年龄周期,大多数小伙伴是上有老下有小,且有负债的阶段, 这个阶段非常重要,对于家庭经济支柱来说,身故保障相当重要; 未来二三十年,一旦发生风险,家庭经济支柱不幸倒下,如果没有寿险的保障,那结果无法想象。 而终身寿险由于保障一辈子,必然会赔付,所以价格非常贵,费用一般是定期寿险的6~15倍左右。 普通工薪阶层不合适,主要用作资产传承。

在寿险中,增额终身寿险可就大有学问了。 和定期寿险以及终身寿险不一样的在于,它的保额会增长。 定期和终身寿险,和重疾险一样都是赔付保额的险种。 但是增额终身寿险又有一些不一样。 这个产品从出道以来一直被带偏,很多小伙伴被一些不良销售人员用保额复利欺骗了,里面到底有什么隐情呢? 保额,大家应该非常熟悉,这个通常指赔付的额度。 而增额终身寿险这个披着寿险的外衣,实际上却是理财险。 同样,只要是寿险,都有寿险保障功能。增额终身寿险的保额也是一样。 不过在赔付上,大部分增额终身寿险对于被保人的全残或者身故,赔付的是现金价值/保额/已交保费,取最大值。

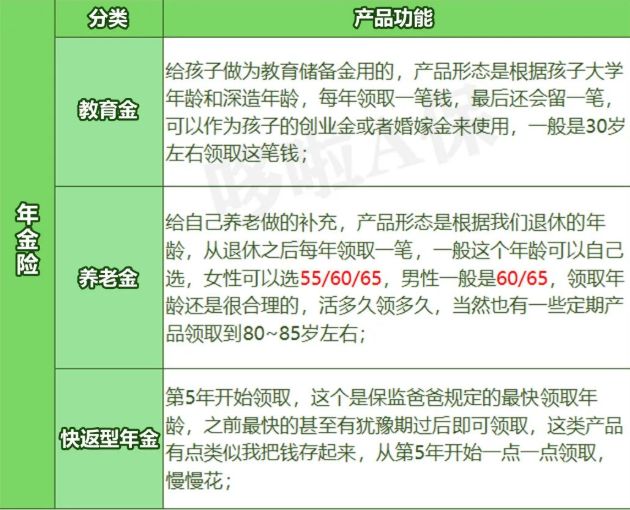

而增额终身寿险最大的价值,在于现金价值的复利增值。 此外,增额终身寿险还具备加减保功能,比年金保险的灵活性更高。 更重要的是,还能实现债务隔离、满足投保人控制权~ 哆啦之前有个银行的朋友,就通过增额终身寿险赚了一笔。 N3年金险,也大有乾坤!随着资管新规的正式施行,能实实在在给老百姓保证稳定增值的产品已经不多了。 这时候,有保监会爸爸管理,有10大安全机制保护的保险产品,就受到大家喜爱了。 不过呢,保险一定不能跟风买! 当前热门的就三种年金保险:教育金、养老金、快返型年金。 哆啦在这里给大家做了个详细介绍:

教育金,主要是给孩子做为教育储备金用的, 一般分为K12教育领取、大学硕士领取,有的还包含了婚嫁和创业金。 养老金则是给自己养老做的补充,领取年龄一般可选。 市面上不少年金险都能保证领取,当然也有一些定期产品领取到80~85岁左右。 快返型年金,顾名思义,保监爸爸规定的最快领取时间为保单生效的第5年。 快返型年金有点类似把钱存起来,过个几年就开始慢慢领取,慢慢花。 在挑选年金险时,一定要注意这3点:主险收益、回本速度、万能账户保底利率。 这里,哆啦拿快返型年金和它的“坑”举例,大部分快返型年金的形态分为三块: 1. 第五年至第十年每年领取一笔 2. 第十年至55/60/65岁,每年领取一笔 3. 55/60/65至终身领取一笔 这么看起来好像很厉害,基本上覆盖了全年龄阶段,一辈子都被覆盖了。 养老金、零花钱、甚至孩子教育金都覆盖了。 但在选择时,也要计算以下几个重要数据: 1. 按照主险计算(也就是给钱就领),你的本金要多久回本? 2. 你一直不领的话,按照万能账户保底利率,要多久才回本? 3. 内部收益率(IRR)是多少?

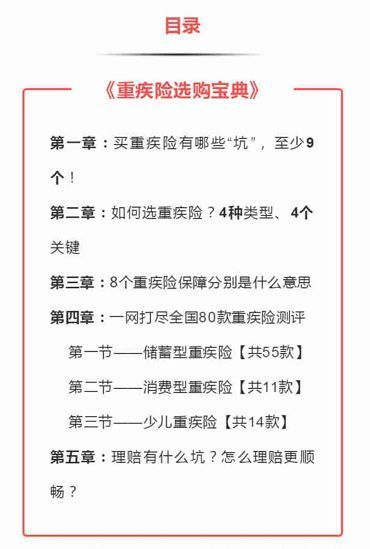

说了这么多,哆啦想再强调一下。 咱们配置保险的思路,正确做法应该是:先大人,后小孩,先保障,后理财。 在理财险的配置上,也千万别觉得,一定要存够钱才能开始买。 要知道,好的产品在不断下架, 以后想找利率高、保障全的,肯定没有现在容易。 我叫哆啦,是专业的保险测评师。 如果你有保险问题,关注微信公众号“哆啦A保”,可免费获取重疾险选购宝典,欢迎来撩~

|