|

最近,有个认识很多年的小伙伴小王忽然找我,让我帮他看看已经买到的保险,还有什么需要补充的保证。 小王为人很聪明,家庭收入也可以,一年约50万。 但看了他的家庭保单,真叫人五味杂陈~

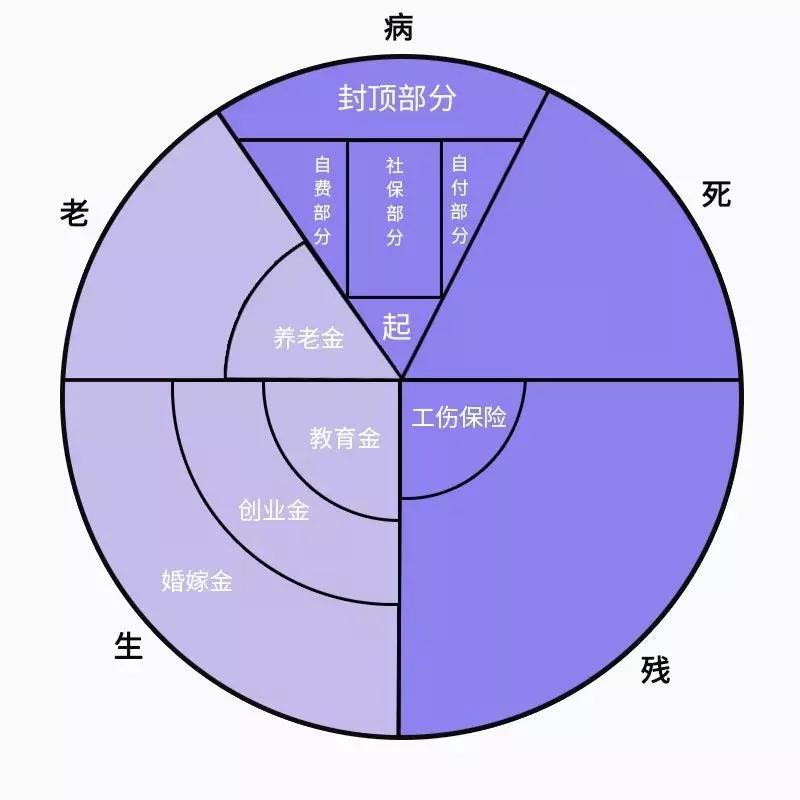

这是一份花钱不少,保障不多的购险方案: 1)先看小王妻子,花了1050元买了3万保额重疾险,3万保额其实对重疾来说是杯水车薪,太少了;1880买的意外险,保障意外全残却不保意外残疾,且基本保额只有10万; 至于7000元的小额医疗保障,还不如换个百万医疗; 2)再看小王自己,保费支出最大头1880元,同样买了保障有缺陷的xx宝;作为家庭顶梁柱,上没有买上个50万的重疾,下没有买个100万的定寿,倒是给孩子买个6万元的终身寿险保障,简直了! 3)就是小王的小孩的保险也不全面,50万的xxx防癌险,一年的保费是2900元,在重疾保障不足的情况下,小孩为何要单独买一份防癌险?显然用这笔钱给小孩买一份重疾险或百万医疗更加恰当; 而且小孩正是意外高发期,竟然没有任何意外保障! 小王一家人每年花约1万元买保险,但其实我们分析下来,发现其实并没享受到多少保障。 这也基本反映了目前绝大多数人买保险的一种现状,每年花了很多钱买保险,但享受到的保障其实只有一点点! 好了,言归正传,今天小编会给大家介绍一下,如果年收入50万的家庭,该如何配置就家庭保险方案的对比,仅供大家参考。文章主要内容如下: (1)50万年收入家庭,需要为哪些风险配置保险? (2)各种保险产品如何选择? (3)50万年收入家庭,该如何投保? N1 50万年收入家庭面临的风险 一般认为,我们每年购买保险的金额,约占家庭年收入10%左右是比较合适的。 但每个家庭的情况毕竟不一样,所以我们在购买保险产品前,要先梳理家庭的风险状况,了解自身的风险点在哪儿,才能选择到合适的产品。 年收入50万的家庭有如下几个特点: (1)男女双方一般在30-40岁,事业一般处于平稳期,但储蓄较少; (2)经历了多套买房、重复换车等大额支出,收入虽高,家庭却往往还有负债; (3)孩子正到了花钱多的时候,营养、教育、医疗等都要花钱!

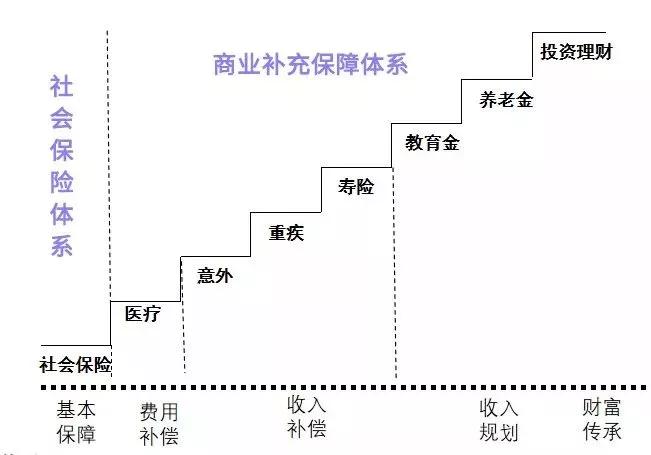

就拿小王的家庭为例,据他介绍,除去各种贷款、家庭生活开销、人情往来等费用,每年的结余基本不到20万。 所以,这样的家庭面临的风险主要是两类:一类是,疾病或意外导致的大额医疗支出的风险;另一类是,万一经济支柱倒下,家庭收入锐减,其他成员生活无法保障的风险。 与之相对应的保险需求,总结出来有三点: (1)小病小伤少花钱 (2)特定大病不缺钱 (3)自己不幸,家人生活零风险 N2 保险产品如何选择 1.如何做到“小病小伤少花钱”? 所有购车的人,都会买交强险+商业保险,目的就是为了出车祸时,有一份基础保障和额外保障。 放在人身上也一样,需要医保+商业医疗险。医保相当于交强险,为我们提供了最基础的保障,一年几百块就能补偿相当多的医疗费用。 但医保保障范围略窄,大多数的自费药、进口器械等都不能报销,报销额度上限也很低。 这就需要补充一份商业医疗险,相当于我们平时购买的商业车险。比如百万医疗险,只要超过1万的免赔额,自费项目等各种费用都可以报销,百万保额每年也只要几百块钱,性价比也很高。 有了医保和商业医疗险,基本就可以做到“小病小伤少花钱”了。 2.如何做到“特定重疾不缺钱”? 有人会问,百万医疗便宜还保额高,那还要买贵的重疾吗?这个问题是肯定的,就是需要。 百万医疗属于费用补偿型医疗险,而重疾险属于定额给付型险。 百万医疗需要你花了钱才能报销,而重疾险确诊就赔保额,这钱你可以用来能够提供治病的专项资金,也可以用来弥补病后康复费用和收入损失。 按照当下治疗大病的费用,我们建议年收入50万的家庭,可以给夫妻双方都配置50万保额的重疾。 下图为家庭购险的几个阶梯:

3.如何做到“自己不幸,家人零风险”? 其实,家庭的意外,并不限于疾病,全球目前单车祸死亡的人数就有数百万,就别提受伤的,或者其它意外伤害了。 所以,作为家庭的顶梁柱,我们一般还需要意外险和寿险来解决自己不幸或丧失劳动力时,家人的生活问题。 意外险不存在续保问题,一年一买就好,没必要购买长期保障,年入50万的家庭可以购买50万保额的,一般家庭30保额其实也可以。 寿险则建议购买定期产品,保至60岁或65岁。选择65岁是因为未来我国可能会延迟到65退休,保到65岁会更加全面。 至于寿险的保额,要根据被保人承担的家庭责任来确定,比如家庭有100万房贷,孩子抚养费用50万,如果丈夫收入占整个家庭的2/3,那么他的寿险保额就要100万。 总的来说,通过“医保+商业医疗保险”可以做到小病小伤少花钱,通过“重大疾病保险”做到“特定大病不缺钱”,通过“意外险+寿险”做到“万一不幸,家人生活零风险”。 N3 年入50万该如何投保 不同家庭的情况千差万别,收入、支出、贷款等都是会影响到方案的制定。 例如,小王家庭年入50万家庭,年盈余约20万,根据保险预算占年度结余的10%比较合适,保险预算2万。 方案:结余20万 先看小王的家庭情况: 小王位于某二线城市,他34岁,妻子32岁,男孩儿2岁。家庭成员身体健康,均有社保,有房贷、车贷等共计150万。 1.收入:小王32万,太太18万,总计50万 2.支出:每年支出30万 3.结余:20万 4.预算:2万

方案分析: (1)丈夫方面,选择了星悦重疾,50保额,重疾可赔3次,轻症可赔2次,癌症可以二次赔付,保障更加充分。在同等价位里,星悦重疾必须是国内性价比最好的重疾险。 且含有定期寿险保障到65周岁,医疗险是泰然的百万无忧,300万保额一年只要394元。 (2)妻子方面,选择的重疾也是星悦重疾,这款产品在重疾方面,对妇女和儿童有特别的优势;定期寿险选择的是华贵大麦定寿,50万保额,价格只要925元。 (3)孩子方面,选择了两款短险,20万保额保障1年的常规重疾只要199元;住院和意外,选择的平安少儿住院险,2万保额覆盖了常规医疗和意外住院,20万意外足够应付一年孩子的保障。 N4 总结 很多人觉得买保险很难,但其实并非如此。 一般只需要我们在重疾险、医疗险、意外险、定期寿险中各找到一款值得买的产品,然后把它们组合在一起,我们的保障基本就齐全了。 但保险配置方案也十分个性化,不同的健康状况、收入情况、贷款情况等,适合的保险方案也不相同。 所以,事先做好规划,再去选择产品才是最好的选择,而一份专业化的保险配置方案往往花不了多少钱,却是的确能省很多钱,省很多心! 还是那句话,花最少的钱,配齐最必要的保障! 有不清楚的小伙伴可以咨询专业保险规划师

|

上一篇:不在销售区域,能不能投保?

下一篇:达尔文超越者:谁来替代我?