|

前段时间“澳门赌王”何鸿燊去世,网上对于家产怎么分聊的热火朝天; 网民们一向对于这种“豪门恩怨”八卦好像乐此不疲,至于真实情况如何我们这些外人也不得而知;

记得微博上有一条最火的评论就是:“赌王的财产要是能给我个零头,我都能买好多间房了。” 我发现这样子的思维模式基本大部分中国人都有,就是有钱了第一时间买房。 我相信问十个人,有九个都会这么说,但是其实这样的财富分配方式真的对吗? 1、房多多=钱多多?我发现我们国家大部分人的财产配置,还有理财思维都比较单一直接; 赚钱了先买房,赚了小钱先买车,继续赚就继续买房,而且基本都是贷款买房; 但是其实这是有原因的,根据过去二三十年的经验,买房的确是赚钱保值的一个绝佳方式。

但是这不代表我们的资产配置就是正确的,因为大部分人会把自己百分之80以上的资产拿去买房; 甚至有些人就是背着房子和债务过一辈子,赚的钱就像流水一样一进一出从不停留。 而且根据数据统计,我国有九成的城市居民存款是不足10万元的,只有北上广深的城市人均存款能超过10万元的; 存款这么低,房价却这么高,可想而知大家的资产配置都是什么样子的。

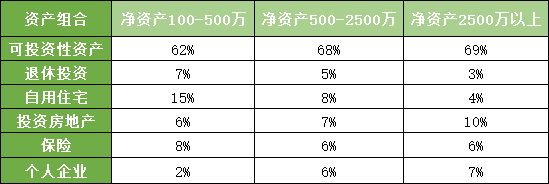

那么拼命买房就能一直赚钱吗? 前二三十年也许可以,往后实在很难说。 政策一直在变化,房地产市场的变化大家也有目共睹,现在就像一个温水煮青蛙的状态; 买房的人逐渐从投资客变成了有刚需的居民; 而手上还拿着几套房的人,往后若是房市出现变化,房价下跌,资产就将会缩水。 这就是把资产和房产捆绑太多的被动性,接下来的房市也不可能再像前二三十年一样那么鼎盛。 2、资产配置怎么样才合理我们可以看看美国人是如何配置资产的:

很多人会发现,美国人对于房地产的投资比例其实很低,而且甚至和保险的投资比例是差不多的; 而且投资的方向也多种多样,其实他们真的不爱投资房地产,对于他们来说房子始终是刚需; 而股票、基金这些才是他们拿来赚钱的东西。 而且国外人均保单量是很高的,年金险更是他们必备的保险之一,无论是作为资产配置还是拿来规避遗产税等; 与国内的状况不一样,在国外年金险是人人抢手的香饽饽。

对比起我们国家大部分人的资产配置,有很多专家都提醒过,这样的资产配置方式,其实无异于是“自杀”; 一旦房地产市场出现问题,大部分人的资产都将大缩水。 有钱没钱都买房这是最可怕的事情,有钱的买房来投资,没钱的也负债买房; 这种不健康的资产配置方式,影响着大部分的中国家庭,高负债的家庭在中国很常见。 资产如何配置,最重要要遵循一个原则:鸡蛋不能放在同一个篮子里。 买房是刚需,这个难以避免,但是我建议大家量力而行; 而对于那些已经有房还想要继续买房投资的朋友,我建议是不要把大部分的钱都放进去。 而且我发现在资产配置方面有一个最不平衡的地方,就是保险这一块。 3、保险配置比例一般来说我们为家庭配置保险的时候,先要考虑配置保障型的保险; 例如重疾险、医疗险、意外险、寿险等等...... 而我们在保障型保险上所花的钱不能超过家庭总收入的10%,这是一个最好的比例; 保障型的保险换句话来说就是小钱换大钱,为了抵抗我们人生中遇到的一些意外风险;

一场大病一场意外,很容易就让我们多年的积蓄付诸东流,所以也有一句话说越穷的人越要买保障型的保险。 而且年金险比较特殊,它不属于保障型保险,保障型保险保的是人,而年金险保的是“钱”; 而且还有理财产品的功效,年金险就是兼具保值和理财的一个险种。 其实对于年金险的配置比例并没有一个死规定; 一般建议我们都得有一笔钱放在年金险里,而且这笔钱要比其他拿去做流动性投资的钱要多; 并且这笔钱最好是近五年内都不必动用到的“闲钱”。

如果把我们的资产比喻成一座房子,那么放进年金险里的钱,就像是这座房子的地基; 地基越稳,我们能往上建立的楼层才更高,当我们的房子发生“地震”的时候; 这个稳固的地基可以保护我们抵抗住更多的风险。 这就是家庭投资年金险一个最大的意义。 4、最后有话说刚开始知道我们国家有9成的城市居民,存款不足10万元的时候,我是感到担扰的; 除此之外,保险意识的缺失和过度投资房地产的配置习惯,都是很大的问题; 这样的资产配置方式,一旦有什么意外,我们的资产都是不堪一击的。

所以我们在资产配置的时候,特别是有家庭之后,我们一定要平衡比例; 如果一味地只把资产投放在一个地方,很容易就会发生问题; 希望看过这篇文章的朋友们,都要避免这种“自杀式”的资产配置。 如果想了解更多年金险产品信息,欢迎关注公众号“年金险对比”,找我咨询。

希望今天的文章能帮到你,也欢迎分享给有需要的亲朋好友。

|