|

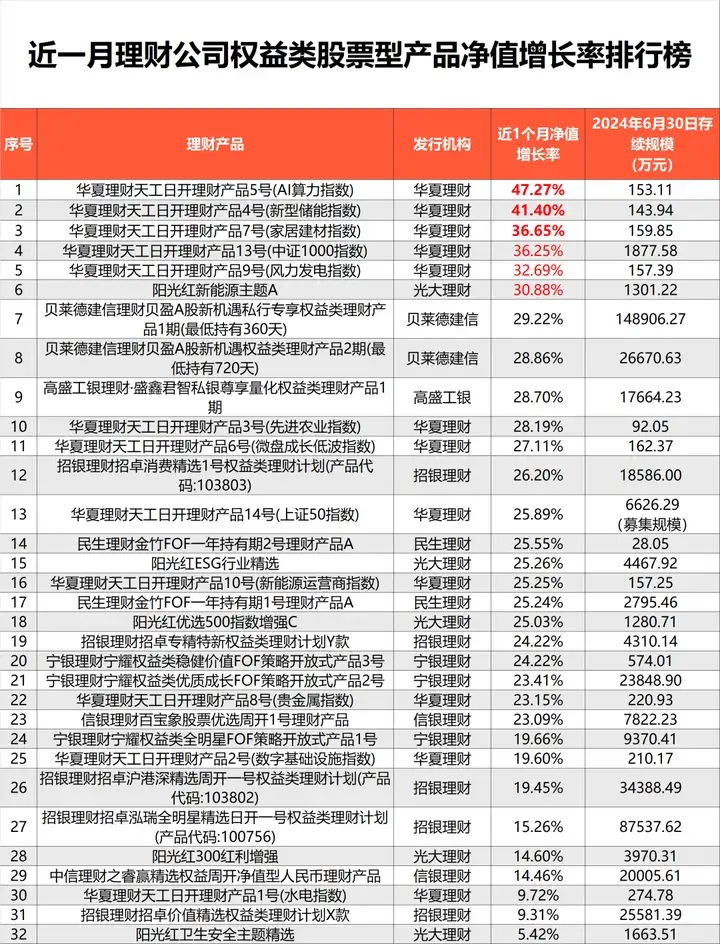

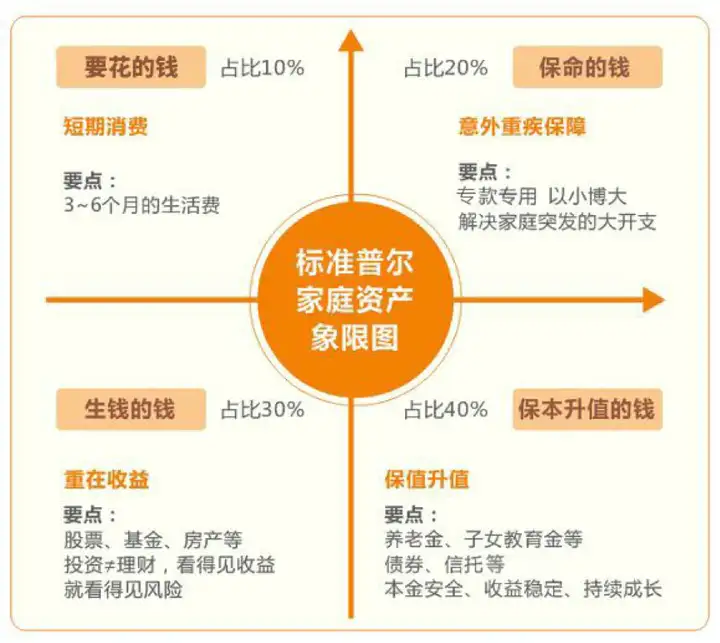

啥?一向以稳健著称,浓眉大眼的银行理财, 最近也出现了净值“狂飙”的情况? 近一月股市大涨期间,权益类银行理财产品平均收益率接近25%, 最高的暴涨47%,相比大盘指数表现也毫不逊色。 这是哪家银行的理财产品? 银行理财是不是又要迎来春天了? N1银行理财暴涨47%,啥情况?这只涨幅高达47%的理财,是华夏银行旗下的产品。 它和大家平时常买的理财不同,持仓资产以股票为主。  我们常买的是R1、R2理财, 持仓资产以债券为主,收益比较稳定。 华夏银行这只大涨的理财,是R5等级,属于高风险。 股票仓位90%以上,最高可以满仓持股。 看一下它持有前十的资产,其中的九个都是股票, 只有5.98%投向了现金和存款, 是一款名副其实的高风险权益类银行理财。  所以才能在市场上行时,大跨步跟随上涨。 但由于持仓股票,它的波动很大。 要是在成立之初就上车,忙活一年多,年化收益才0.4%。  不过呢,我们也没必要把权益类资产视作“猛虎”, 毕竟权益作为长期能够跑赢通胀的资产, 投资者对权益的需求是一直存在的。 对普通人来说,可以通过合理的资产配置, 用科学可控的方法最大限度地应对风险,获取稳定的预期回报。 通俗的说就是不同产品分散投资。 根据自己的风险偏好,决定各类资产投资的占比。 目前被公认为世界上最合理稳健的家庭资产配置方式,就是标准普尔家庭资产配置。 把家庭资产分成四个账户, 按4:3:2:1分别用于保本升值的钱、生钱的钱、保命的钱、要花的钱。  N2标准普尔家庭资产配置详细解析第一个账户:日常开销账户。也就是要花的钱。 按照家庭每月的基本开销来计算,一般需要准备3-6个月的生活费。 但每个家庭的开销不一样,有些家庭有车贷、房贷等, 有些家庭则没有这些开销,平时就是简单的吃喝, 所以,大家也可以根据自己的实际情况进行调整。 要点:短期消费,3—6个月的生活费。 一般放在银行活期存款,货币基金中。  第二个账户:杠杆账户。也就是保命的钱。 一般占家庭资产的20%,为的是以小博大。 专门解决突发的大额开支。 这个账户平时看不到什么作用,但到了关键的时刻, 只有它才能保障你不会为了急用钱卖车卖房,股票低价套现,到处借钱。  收入不是很高的家庭,建议拿年收入6%左右的钱来配置。 要点:意外重疾保障。专款专用,解决家庭突发的大开支。 第三个账户:投资收益账户。也就是生钱的钱。 一般占家庭资产的30%,为家庭创造收益。 用有风险的投资创造高回报。 不过大家都知道,风险与收益同在。 这个账户关键在于合理的占比,也就是要赚得起也要亏得起。 无论盈亏对家庭不能有致命性的打击,这样才能从容的抉择。  结合生命周期更为合理,年轻的时候,比例可高点; 年纪增长,承受风险能力越来越弱,赚钱能力逐步下降,也需要适当的下降比例。 投资比例可根据年龄法则进行配置,比如「100-目前的年龄」。 举个例子,假设可投资资产100万,投资者40岁, 那么100-40=60,配置高风险投资的比例是60万。 要点:重在收益。这个账户最大的问题是偏向性,投资≠理财,要看得见收益也看得见风险。 第四个账户:长期收益账户,即保本升值的钱。 一般占家庭资产的40%,为保障家庭成员的养老金、子女教育金、留给子女的钱等。 这部分的钱需要稳健打理,保本的同时还要升值, 并要抵御通货膨胀的侵蚀,所以收益不一定高,但却是长期稳定的。 要点:本金安全、收益稳定、持续增长。比如增额终身寿险、年金险、债券、信托等。  给大家分享最近哆啦帮一位40岁客户规划的方案。 通过灵活支出账户+固定领取账户,只用5年时间, 就把孩子的教育金和自己的养老金,一并规划好。 具体方案如下: 灵活支出账户:每年投8万,连续5年,合计40万。 51岁开始,每年减保领8万,连续领4年,共32万, 给孩子作为大学期间的费用,剩余现价则继续增长; 到60岁时,现价增长到21万,可作为退休后的大额资金支出。  固定领取账户:每年投12万,连续5年,一共60万。 60岁起,每年固定领取44264作为养老补充, 只要人活着,就可以一直领钱。 80岁时,总共能拿到135.66万,本金翻了2倍多; 到99岁时,还可以额外领取祝寿金60万, 如果足够长寿,106岁时还能领满期金44万2643。 IRR算下来高达3.88%,当前最为拔尖的一款产品!  这套组合下来,孩子的教育支出、自己的养老问题,一次性得到了解决。 即使中途有大额资金支出,两个账户都有高额现价, 随时可退保或减保支取。 N3写在最后以上四个账户,可以作为家庭资产配置规划的参考, 但这只是一个大方向上的建议。 投资理财是个动态的规划,可能人生阶段不同、投资目标不同,各个账户的比例也需要随之改变。 前提是保证每个账户都有兼顾。  我是哆啦,香港金融学硕士,专业保险测评师,测评过上千款保险。 如果你有保险问题,关注微信公众号“哆啦A保”,可免费获取任意一份保险资料,欢迎来撩~

|