|

琴童尊享,素有期交最强增额终身寿险之称。 悦未来,更是养老年金险对比中的王者。

两款产品都很好,但到底该怎么选择呢? 产品行不行,无外乎三点:安全性、灵活性、收益率。 安全性,就不废话了, 年金险和增终身寿险,都是那种天塌了也得赔的保险。 下面我们谈谈灵活性、收益率。 一、谁更灵活呢?谁更灵活,领取方不方便说了算! 下面说说,二者是怎么领取的~ 琴童尊享,作为增额终身寿险,身故才赔。 所以我们要在生前取钱,都是通过退保取现,领取现金价值(退保金)。 现金价值写入合同、每年按比例增长,支取完全由我们决定。 就像煮熟的鸭子,砧板上的猪肉! 跑不了! 所以琴童尊享,想啥时候退保就啥时候退保,更加灵活。 悦未来,他属于固定领取的年金。 可以从60岁/65岁起,一直领到身故。 在身故后,还有一笔身故金。 灵活性肯定是稍逊一筹了。

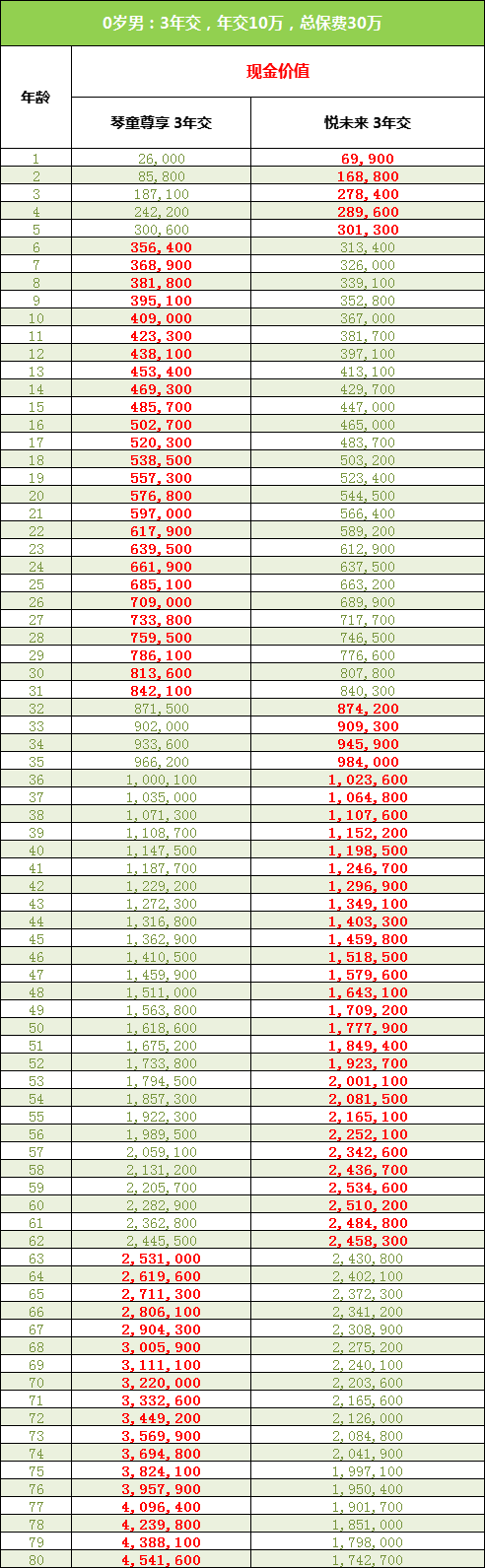

其实嘛,增额终身寿险一向比年金险灵活,这点没啥意外。 二者的收益孰强孰弱,才是看点。 以前,我都是通过年金险对比、增额终身寿险对比,算收益。 那么,琴童尊享和悦未来,谁的收益高,该如何算呢? 这个难题,并非无解。 想要年金险对比增额终身寿险,两个角度可着手。 第一,将二者现金价值进行对比。 第二,在同样领取情况下,将二者账户余额进行对比。 二、现金价值对比,谁收益更高?我们先来比较下二者的现金价值, 案例:0岁男孩,年交10万,3年交,共30万。 二者的现金价值如图:

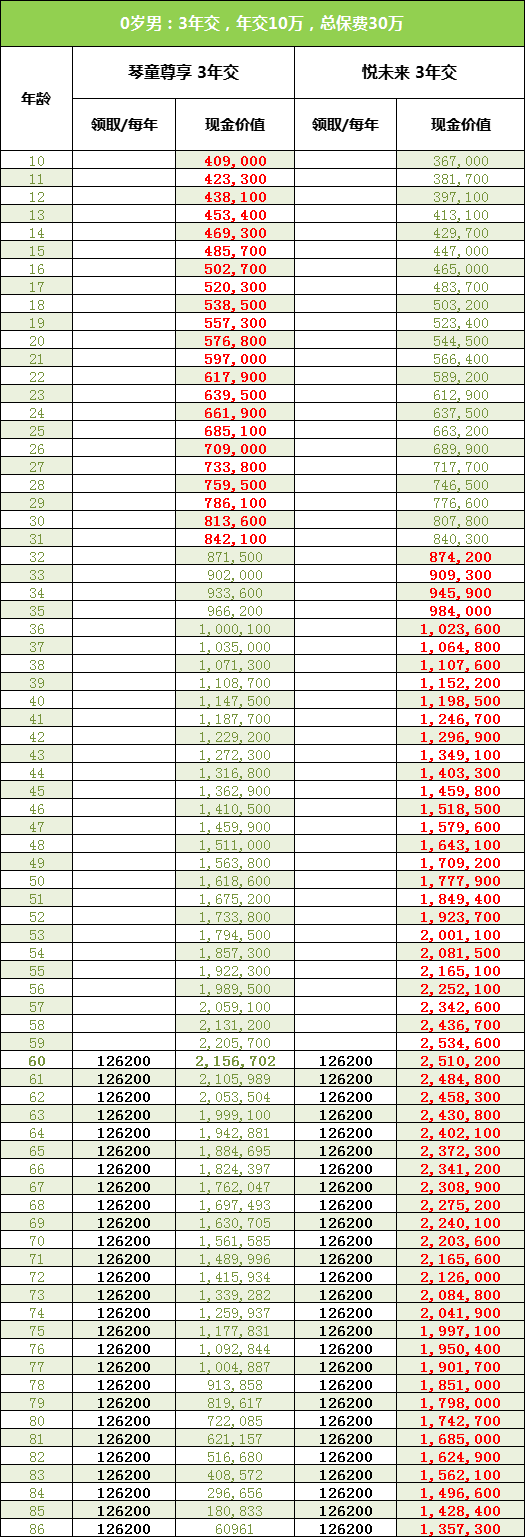

(滑动查看完整版) 如上图,现金价值较高的一方,我都用红色标示了。 悦未来和大多数年金产品一样, 现金价值早期增幅一般般,早期退保并不合算。 但长期来看,悦未来的现金价值,更为划算些呢。 琴童尊享也不是一无是处, 除去,最前排才刚刚回本的几年, 后面保单6-31年间,琴童尊享的现金价值都更高。 只要在这段时间退保,悦未来就逊色于他了。 所以买琴童尊享,做中短期理财更为划算! 三、同等条件领取,谁更划算?看完上面这种针对现金价值的比较法, 有人不买账了: 我买悦未来本身就没做退保打算, 60岁\65岁后后,悦未来已经开始领取,现金价值肯定会下跌。 你单单计算琴童尊享与悦未来,现金价值谁更高,科学吗? 众口难调! 下面我再从领取角度来比较比较吧。 二者的领取情况,账户剩余现金价值,我都整理好了。 如图:

(滑动查看完整版) 依旧是标红部分,为现金价值较高方。 很明显,上图32岁后的部分,悦未来红色面积更大,更划算呢。 不过,养老金领取前,领取后,二者的差距另有门道。 在领取前,二者的现金价值差距,并不是特别大。 只是悦未来,33岁后,收益增长稍快点,反超了琴童尊享。 但60岁起,每年领取126200元养老金后,差距就很明显了。 悦未来的现金价值,虽然转升为降,但降速还算缓慢。 琴童尊享的现金价值就跌的超快了,降速就像坐了火箭。 养老金领到86岁,他的账户价值就只剩下6万多了。 而此时,悦未来现金价值还有135.7万呢。 相差近23倍!触目惊心! 四、最后说下灵活度上,琴童尊享无疑更胜一筹。 而收益上,琴童尊享前期收益更强,悦未来后期反超! 所以年轻时买养老金,选择悦未来肯定挣了。 但四五十岁多才开始规划养老金, 需要在10-30年内就取钱,买琴童尊享就更有优势。

如果你还不懂怎么买保险,欢迎扫码咨询我,也可以关注我的公众号“哆啦A保”,阅读相关文章。里面还有能帮到你的《重疾险选购宝典》,记得去看哦。

希望今天的文章能帮到你,也欢迎分享给有需要的亲朋好友。

|

下一篇:年金险越贵越好?不懂的人被坑惨!