|

在中国,90%的家庭的第一份保险是从第一个孩子出生之后,孩子出生之后就开始各种怕:怕摔了、怕被人贩子拐走、怕得什么重病...

所以,很多人从这个时候就开始想起给孩子买保险,那么怎么给孩子配置保险,保障最全面?最划算呢?哪些行为最不负责任,我们应该避免的? 今天,哆啦就跟大家聊三个话题: 怎么配置孩子的保险,保障最全面? 哪些行为最不负责任,应该避免的? 科学配置的方案是什么,附完整方案 1 怎么配置孩子的保险,保障最全面? 首先,优先给谁配置;其次,配置哪些保险。 很多人肯定会说:肯定给孩子先买,而且全方面保障都要配齐。 确实呀,在中国家庭里,永远把孩子放在第一位。别说保险投入了,试问现在条件稍微好点的,哪个不是不惜重金投入在自家娃身上?

另一方面,很多人觉得反正父母都正值青壮年,暂时不买没关系,老人又过了买保险的最佳年纪,很多产品想买都买不了。 对于孩子的教育不惜重金投入,买保险也不例外,这算是人之常情,但在保险配置的角度来看,实际上是最不负责任的! 为什么会这么说?小编哆啦先给大家分享一个真实的故事。 小编哆啦以前遇到过一位Y先生。Y先生夫妻双方都出身草根,工作收入也不上不下,是个典型的普通工薪家庭。

虽然家里并没有“矿”,但Y先生在养育孩子的观念上,却处处向“矿主”们看齐。 从孩子出生开始,Y先生非常努力地赚钱,尽自己所能给最好的生活给孩子,孩子从生活物质到教育资源都是家庭所能提供最好的。 当然保险也不例外,孩子从意外险,重疾险,教育险等等都配齐了。 由于家庭收入比较一般,所以在小孩身上的投入已经占据了Y先生家庭收入的60%,剩下的40%在还完房贷后,也所剩无几了。

日子虽然过得紧巴巴的,但Y先生想着自己和老婆年纪还不大,生活品质什么的可以等手头宽松一点以后再说,也根本没有考虑过给自己配最基础的商业保险保障。 生活美好平静地过了几年以后,命运终于对这个幸福的家庭下手了。 某天,Y先生咳嗽不止,开始以为小毛病感冒,没太在意。半个月下来还是没有好转,才去医院检查,结果得了肺癌!且是晚期!

作为家庭的支柱,Y先生留下的除了对家人的不舍,还有上百万待还的房贷…… 更悲催的是,小孩子保险的投保人是孩子妈妈,Y先生离世,也没有办法豁免保费。因此,此前为小孩买的保险,根本没有办法继续缴纳保费了。 最终,因为Y先生的离世,这个家庭丧失了最基础的经济来源,房子被银行收走了,一家人租在城中村,生活一落千丈。 如果一开始,Y先生给自己买了重疾险、医疗险或定期寿险,那么情况会有什么不同呢? 首先,Y先生自己可以获得一笔高额的重疾险赔偿(一次性赔偿、非实报实销),完全不用担心治疗的压力,虽然肺癌晚期是没得救了,但是可以吃写靶向药维持1年左右。

更重要的是,如果保险配置得很科学的话,这笔赔偿金还足以承担孩子教育费和5-10年左右的家庭开支。怎么算配置得很科学呢?就拿Y先生的情况来说,应该这么配置: Y先生:保险配置方案 意外险:保障各种意外伤害,每年125元就保50万,足够了! 医疗险:保障因为自身疾病导致的就诊、治疗、手术费用,可以报销除了社保报销之外、需要自己掏钱部分的医疗费。一般300元~500元就能最高报销300万! 重疾险:保障因为重大疾病导致的治疗费用、疗养费用、家庭收入损失等,确保家庭不会因为Y先生得肺癌,而导致家庭生活开销无着落。每年6000元左右(30年交)就可以保50万。 定期寿险:保障因为疾病或意外导致死亡,给家庭带来的经济带来的负担,3000元 左右就可以保300万。 一年下来,Y先生一共需要交纳保费:9625元,如果按照他家这个情况可以得到哪些赔偿呢? 寿险:一次性最高300万! 重疾险:一次性最高50万! 医疗险:Y先生的肺癌在医院的治疗费用,除了社保报销之外(如有免赔额要扣除免赔额),可以100%报销!就是说家里可以不掏一分钱治病或者只需要掏1万元免赔额,住院治疗费用还可以垫付! 意外险:Y先生得肺癌,非意外导致,不赔偿。 一共可以获得保险公司350万的一次性赔偿+医疗险的实报实销。这350万元难道不能承担孩子教育费和5-10年左右的家庭开支吗? 这种保险配置方案,才是负责任的! 保护了孩子、担起了家庭责任! 2 哪些行为最不负责任,应该避免的? 而Y先生的故事告诉我们,如果永远把孩子放在第一位,买保险也不例外,而忽略对大人的保障,其实也是一种对孩子、对家庭的不负责。

爱孩子、保护孩子没有错! 保护的策略一定要对,谁能保护孩子?最直接的是孩子的父母。 那么为人父母,你安全吗?你有保障吗? 你都没保障,如何保障孩子!? 孩子万一出个什么事,有你! 你万一出个什么事,孩子怎么办? 所以:保险保障的首要对象,应该是维持家庭生计的人,也就是家庭支柱。 当家庭主要经济收入来源不幸身故或重疾时,依赖其生活、受教育的家属会必然面临经济上的困难。

如果事先安排了保险,家属生活的问题便能获得解决,这就是保险保障的最主要功能。 家庭的主要创收者,给家庭带来最多经济价值的那个人,才是最应该买保险的人。 在完成了对家庭支柱的保险配置之后,才应该开始考虑配偶、小孩和老人。 3 科学配置的方案是什么,附完整方案 在确立了给家庭成员买保险的顺序后,每个家庭的前三张保单,应该选什么?

家庭第一张保单:为健康和意外投保! 其实,对于第一次选购保险的人来说,明确现阶段的需求和最紧迫的保障缺口是很重要的,只有明确了这一点,再结合目前的财务能力,才能选出最适合自己的第一张保单。 所以,多数人的第一张保单应该优先选择医疗险、重疾险、意外险。 医疗险:能为被保险人因为自身疾病需要提供切实的治疗、手术、住院费用。 重疾险:能补充治病期间失去工作的家庭收入损失费、生活费,营养费和保姆护工等等费用。 重疾险保障的均是可能给被保险人的生命或生活带来重大影响的疾病项目,如急性心肌梗塞、恶性肿瘤。 意外险:是伴随终身的一张最基础的保单。意外险提供生命与安全的保障,功能是身故给付、残疾给付,从而覆盖人生中难以预测的风险事件。 尤其是在经济能力还相对有限的年轻时段,一份意外险(125元)将大大减少财务负担。

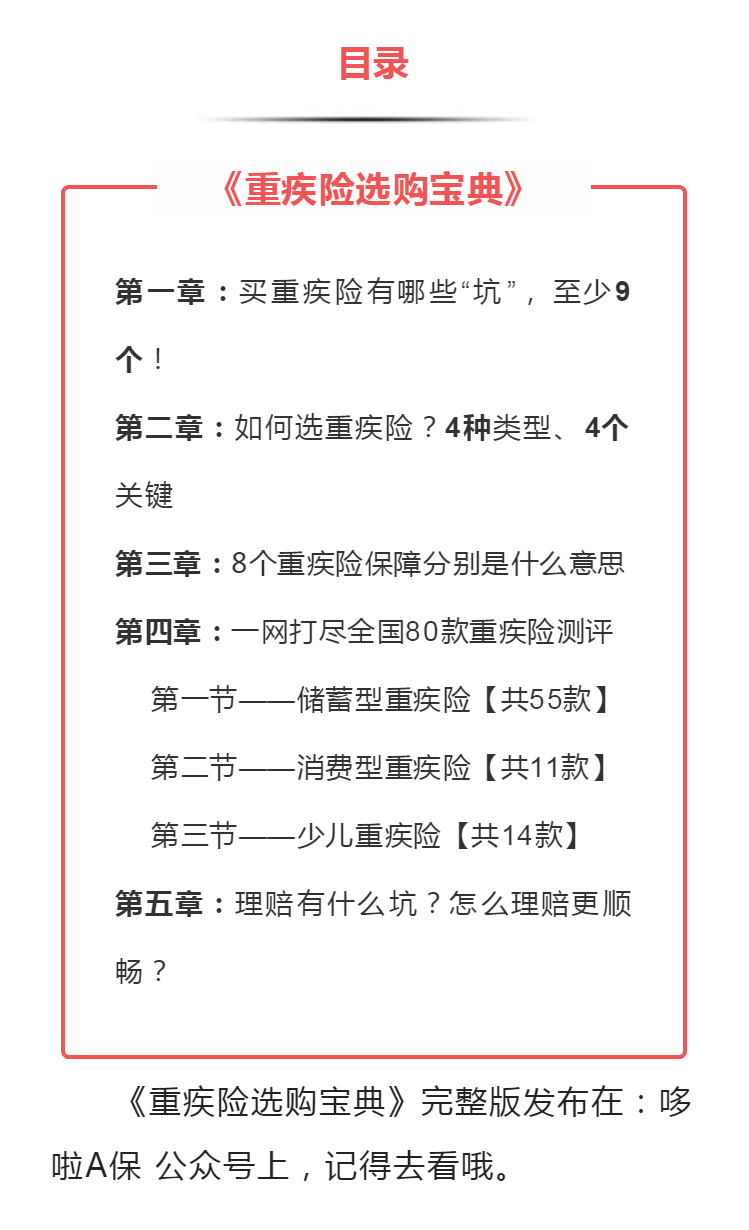

市面上很多医疗险、重疾险、意外险,这里小编研究了全国80款重疾险之后,给大家推荐三款重疾险,性价比都非常高的、好评如潮: 成人、少儿储蓄性重疾险: 哆啦A保 守卫者1号 康乐B款 成人消费型重疾险: 达尔文1号 旗舰版 少儿消费型重疾险: 慧馨安 大黄蜂2号:

阿童木 全国有哪些重疾险?80多款!以上三种类型的三款是对比之后,选出的性价比最高的产品。有兴趣想研究对比的,请看我写的另外一篇文章: 对比全国80家,这3款最好,买了不后悔! 医疗险: 平安E生保保证续保版 尊享E生:

成人意外险: 小蜜蜂综合意外险 孩子意外险:

家庭第二张保单:为爱和责任投保! 对于很多都市人群来说,即便目前有着还不错的收入,但也不能忽视身上背负着的责任和压力,例如房贷、家庭收入损失。

一旦家里有人发生像Y先生这样的不幸,谁来保障家人的生活?为了把这一风险转移出去,人生的第二张保单还应该增加一张寿险保单。 目前市场上的寿险类型比较多,但对于大家来说,最常见的还是普通型人寿保险,也就是保障型人寿险,而保障型人寿险中最常见的又属死亡保险中的 定期寿险和终身寿险两种 。 定期寿险:适合于收入较低而保险需求(通常来自家庭责任)较高的人群,可以让大家在家庭责任最重大时期,以较低的保费获得最大的保障。 推荐一款性价比最高的定寿: 华贵大麦 关于定寿的测评文章,大家可以看看: 如何用最少的钱 买到保300万的寿险?2019最新7款,最划算的寿险都在这里! 终身寿险:比较合适于有较强保费负担能力、有遗产规划需求的投保人。 寿险有两个特征:一是它在被保险人死亡后才赔付。二是作为保险受益金赔付给指定受益人,不仅可以完全按照投保人的意愿分配,且受法律保护。 第三张保单:为未来买单! 如果说前两张保单解决的是当下的问题,那么第三张保单我们就应该考虑一下长期、未来的保障了。

孩子教育保障 随着教育费用的日趋昂贵,给孩子准备一份完善的教育保障,也是越来越重要了。 在选购教育险时,要尽量选择含“豁免保费”条款或附加保费豁免定期险,这是为了防止在保险期间家长因故无力继续缴纳保费,保险公司也可豁免以后的各期保费,确保孩子的保险合同继续有效。 推荐一款教育金: 珍爱未来少儿教育金 最后,小编哆啦要提醒的是,任何一款保险产品都不可能解决人生所有的风险;任何一次保险规划也不是一次就可以达成的,需要我们根据不同的人生阶段和面临的风险去不断调整。 另外,跟大家分享下选购保险的正确思路: 不可能有完美的产品!只要你非常欣赏它的优点、同时又能接受它的缺点,那么Ta就是你的真爱了! ——保之道 好了,关于儿童保险,今天就先说到这;大家对有任何问题,可留言询问小编哦。 希望今天的文章能帮到你,也欢迎分享给有需要的亲朋好友。

|

上一篇:关于重疾险,你需要知道的真相